【报告】中泰电子刘翔团队|TWS系列报告之二:声学器件产业迎来新机遇

以下文章来源于刘翔电子研究 ,作者刘翔 刘尚

电子行业分析师刘翔团队,关注中国电子产业在全球产业链中角色的渐进式升级,致力于为A股二级市场机构投资者提供专业的电子板块股票投资咨询,为中国电子产业与资本共荣尽一己绵薄之力。

报告摘要

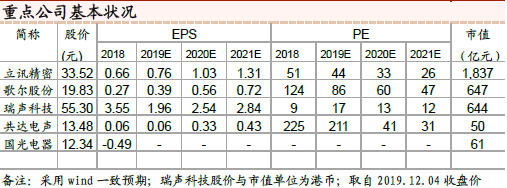

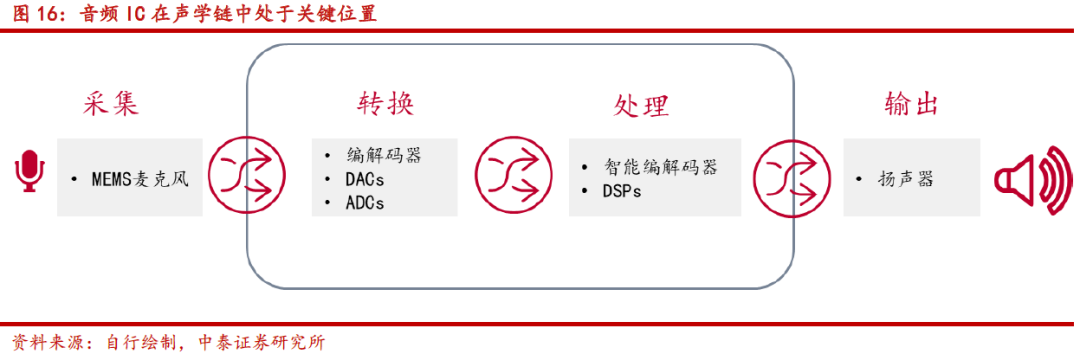

声学器件:从麦克风到扬声器。电子产品中完整的声学系统包含三部分:①采集。主要由麦克风来实现。②处理。由各类音频IC或云端来实现,如ADC、DAC、音频编码器/解码器等。③播放。主要由音频放大器(属于音频IC)、扬声器来实现。其中最主要的元器件分别是麦克风、扬声器与音频IC 。

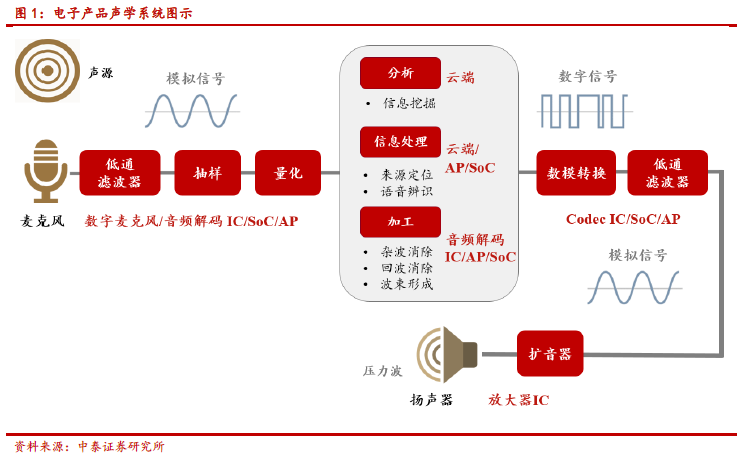

市场规模:微型扬声器市场规模最大(约91亿美金),音频IC其次(约34亿美金),麦克风市场最小(约17亿美金)。根据Yole的统计,2018年整体声学器件市场共约141亿美金,其中扬声器市场占比约65%、音频IC市场占比约24%、麦克风市场占比约12%。Yole预计整体市场在2024年将达到208亿美金,复合增速达到6.6%。

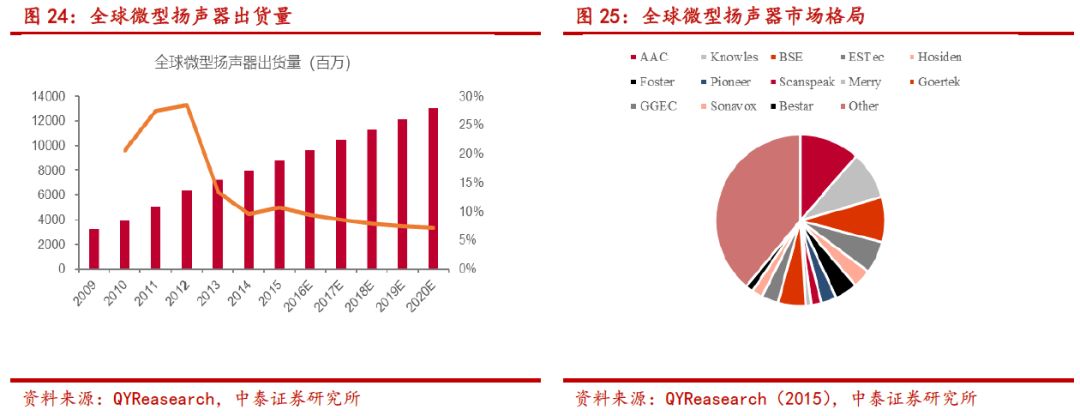

发展趋势:麦克风市场,MEMS麦克风已经替代ECM成为主流,未来智能音箱与TWS耳机驱动MEMS市场继续扩容;音频IC市场,高采样率/分辨率的音频转换与控制是芯片算法前进方向,高功能集成则是音频IC的大趋势;微型扬声器市场则受益于单机搭载量提升带来量价齐升。

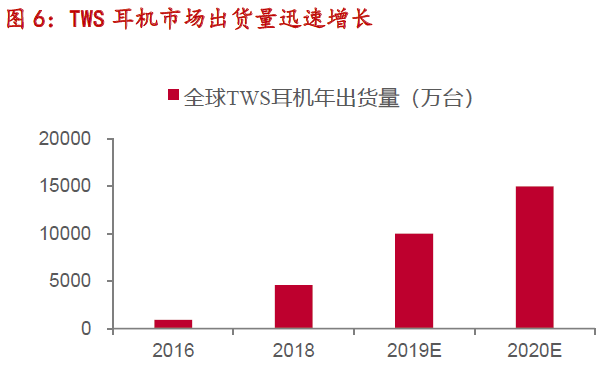

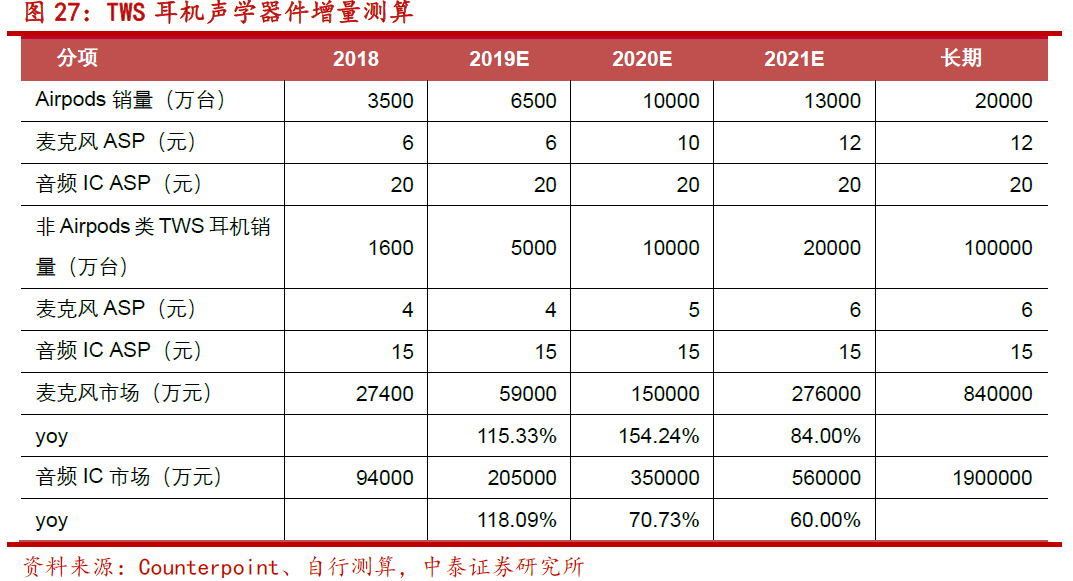

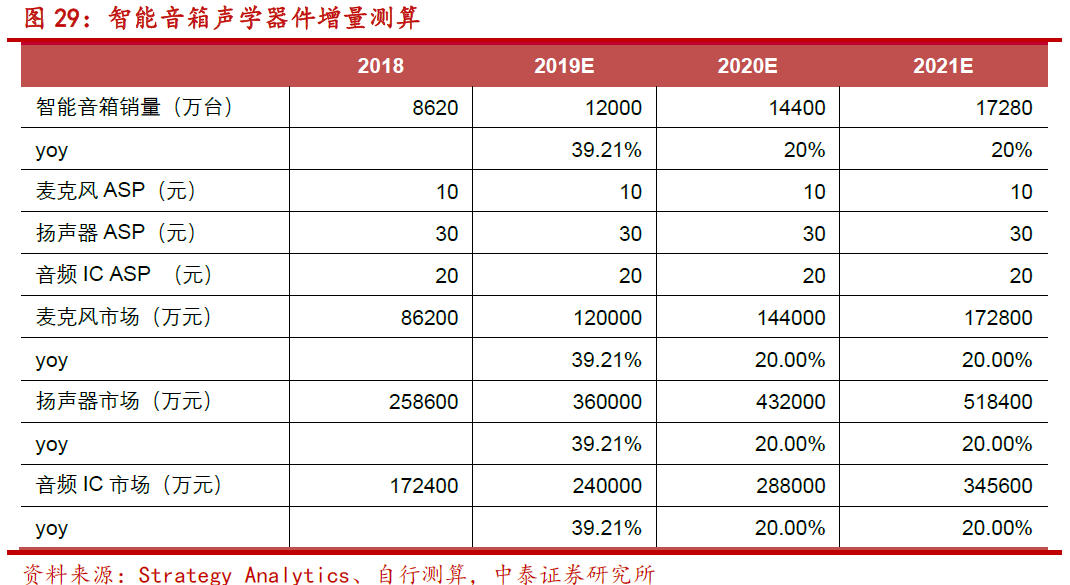

TWS耳机与智能音箱带来的声学器件增量测算。TWS耳机:我们预计2019年整体TWS耳机销量将达到1.1亿台,其中Airpods 6000台、非Airpods TWS 5000台;明年TWS耳机销量将达到2亿台,其中Airpods1亿台,非Airpods TWS 1亿台。在此假设下我们测算TWS今明两年麦克风市场规模将达到5.9亿/15亿,同比增速115.33%/154.24%,远期则有望达到84亿元;音频IC市场规模将达20.5亿/35亿,同比增速118.09%/70.73%,远期有望达到190亿元。智能音箱市场:我们预计2019年全球智能音箱市场销量1.2亿台,明年销量1.44亿台。在此假设下我们测算智能音箱今明两年麦克风市场将达到12亿/14.4亿;扬声器市场将达到36亿/43.2亿;音频IC市场将达到24亿/28.8亿。整体来看,TWS耳机与智能音箱将给声学器件市场带来较大的增长弹性。

投资建议。中国在除音频IC外的声学器件市场占据较重要的位置,如MEMS麦克风市场歌尔股份、瑞声科技与敏芯股份已经进入全球前五;扬声器领域,歌尔股份、瑞声科技也均占据较重要的地位。建议关注在TWS与智能音箱领域声学供应链具备较大业务增量的企业。

风险提示事件:TWS耳机渗透不及预期;智能音箱渗透不及预期;技术路径变革。

目录

一、声学器件行业:麦克风、扬声器与音频IC

(一)电声系统:从麦克风到扬声器

(二)麦克风:从ECM到MEMS

(三)音频IC:技术门槛最高,欧美半导体企业为主

(四)微型扬声器:历史最为悠久,格局最为分散

二、声学器件增量测算:TWS耳机与智能音箱

(一)TWS耳机:长期增量约270亿

(二)智能音箱声学器件增量测算

三、相关标的梳理

(一)瑞声科技(02018.HK)

(二)歌尔股份

(三)立讯精密

(四)敏芯股份(A19436)

(五)国光电器

(六)共达电声

四、风险提示

一、声学器件行业:麦克风、扬声器与音频IC

(一)电声系统:从麦克风到扬声器

从采集到播放,人类实现对声音的再生产。声音作为自然界模拟信号的一种,是信息设备功能配置不可或缺的一环。电子产品中完整的声学系统包含三部分:①采集。主要由麦克风来实现。②处理。由各类音频IC或云端来实现,如ADC、DAC、音频编码器/解码器等。③播放。主要由音频放大器(属于音频IC)、扬声器来实现。其中最主要的元器件分别是麦克风、扬声器与音频IC。

扬声器市场规模最大(约91亿美金),音频IC其次(约34亿美金),麦克风市场最小(约17亿美金)。根据Yole的统计,2018年整体声学器件市场共约141亿美金,其中扬声器市场占比约65%、音频IC市场占比约24%、麦克风市场占比约12%。Yole预计整体市场在2024年将达到208亿美金,复合增速达到6.6%。

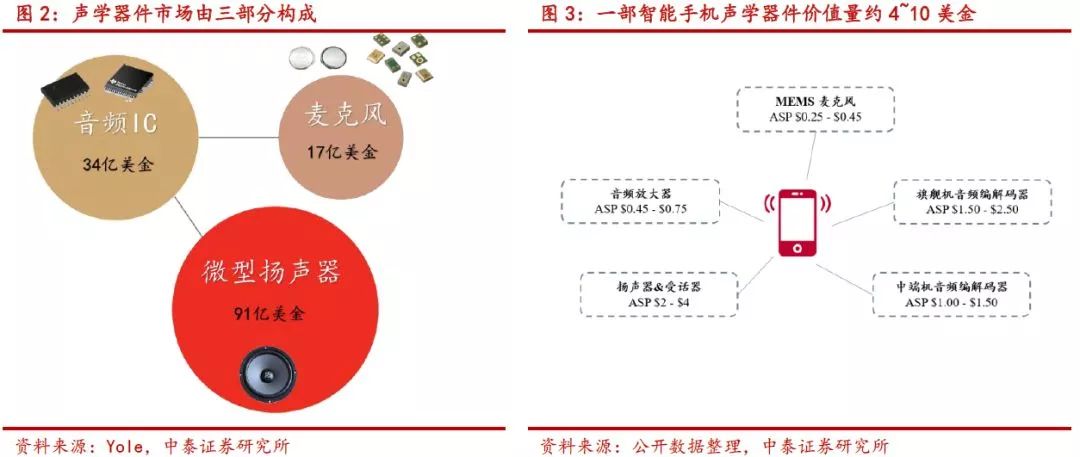

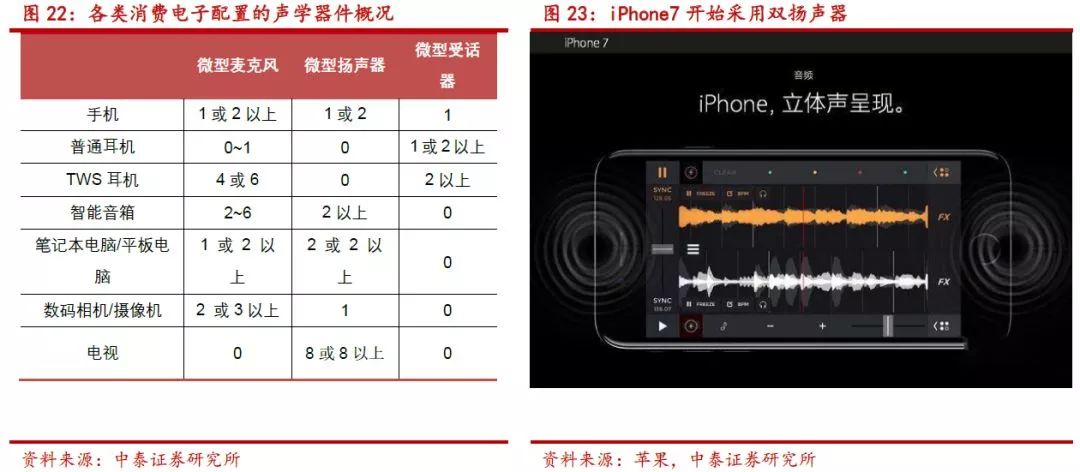

智能手机则是声学器件下游最大的应用市场。由于智能手机的庞大体量,目前是声学器件最大的应用市场。仅将麦克风、扬声器与受话器、音频编解码器纳入测算,一部低端智能手机声学器件单机价值量约4美金,旗舰智能手机声学器件单机价值量接近10美金。

TWS耳机有望成为声学器件增长的新一极。TWS耳机不仅具备传统耳机的麦克风和受话器,同时由于是分离式独立运行,还需具备较复杂蓝牙与音频处理芯片。以Airpods Pro为例,双耳各搭载三个麦克风:外向式麦克风(波束成形麦克风)、内向式麦克风和通话麦克风(波束成形麦克风),同时还配以Cirrus Logic音频编解码器等音频IC。伴随TWS的爆发,声学器件行业迎来新的增长点。

(二)麦克风:从ECM到MEMS

麦克风是采集声音的关键器件,应用在从消费级到工业级各类电子设备里。麦克风于19世纪末伴随电话的发明而应运而生,从最初的液体麦克风和碳粒麦克风,到实用性更强的碳精电极麦克风,早期技术迭代迅速;后来很长一段时间内,ECM(驻极体麦克风)成为主流技术。20世纪末,随着楼氏电子发明MEMS麦克风,后者很快取代ECM的大部分应用场景,成为使用最广泛的麦克风。

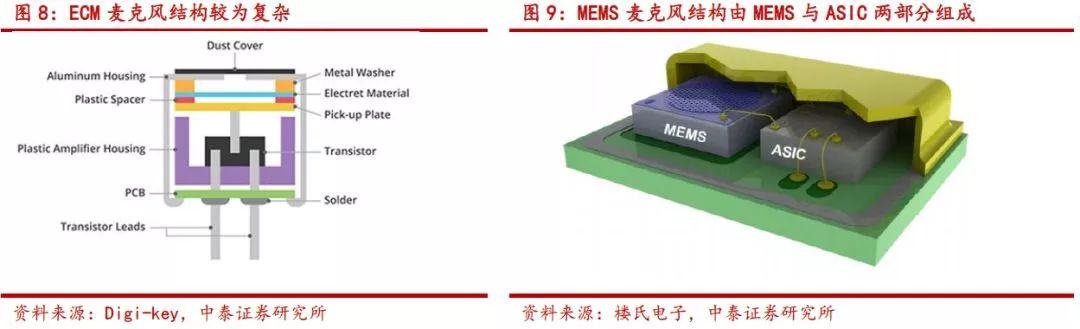

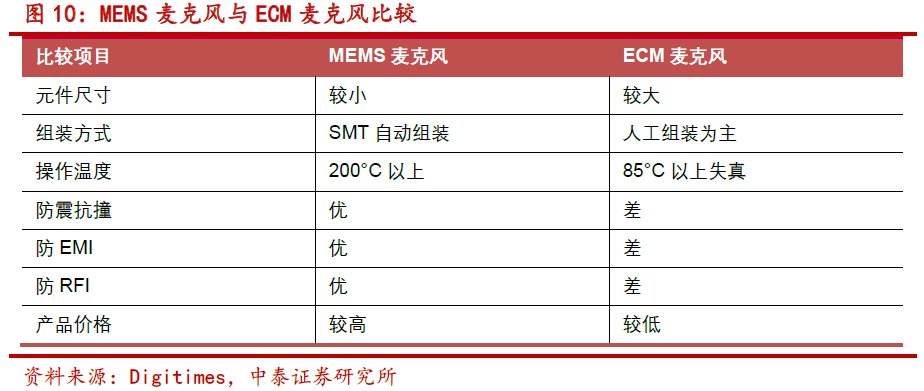

MEMS与ECM均是电容式结构,原理类似,只不过MEMS麦克风采用了半导体制程的芯片结构,由一个MEMS芯片与一个ASIC专用集成芯片构成。与ECM相比,MEMS麦克风尺寸较小、灵敏度高、信噪比高,有着良好的RF及EMI 抑制功能,同时与数字信号处理电路有着较好的适应性。制造方面,MEMS麦克风可以采用全自动SMT封装生产,效率大为提升,因此逐步替代ECM,在消费电子小型化浪潮下,成为行业主流。

MEMS麦克风伴随智能手机的普及而快速增长,智能音箱及TWS耳机进一步驱动行业成长。MEMS麦克风轻薄化优势在智能手机时代被充分发挥,市场规模迅速扩大,而在智能手机之后,智能音箱成为又一麦克风使用大户。智能音箱作为声控指令中枢,麦克风成为必备功能配件,围绕麦克风拾音也持续进行着技术迭代,如身份及语音识别、噪音及风声排除等;因为麦克风阵列的引入,数量上也大为增加。苹果HomePod与华为Sound X音箱均搭载了6枚MEMS麦克风。TWS耳机作为重要语音控制入口,麦克风搭载量也高于普通耳机,同时由于降噪等功能的引入,也需要麦克风参与实现,如前文所述,Airpods Pro为实现降噪功能,即多增加一枚外向式麦克风以拾取环境噪声。

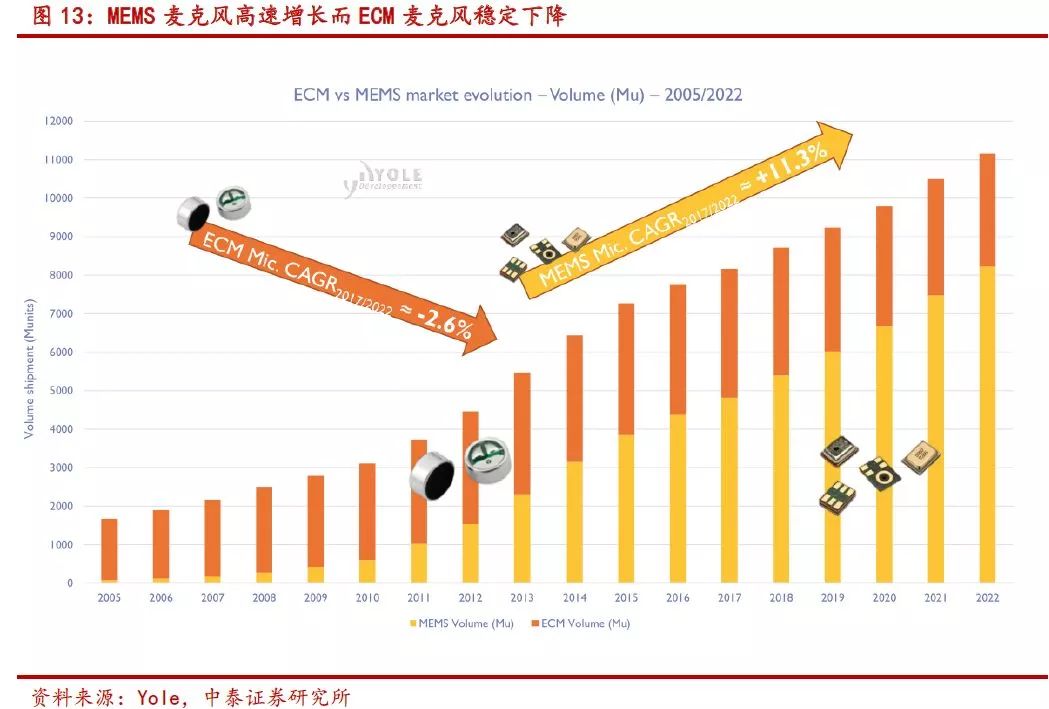

据Yole预测,在智能音箱市场,MEMES麦克风出货量在2024年预计达到12亿只,复合增速13%;在无线耳机市场,MEMS麦克风出货量将达到13亿只,复合增速29%。整体MEMS麦克风市场在2005 2022年间保持复合增速达11.3%,与此同时ECM麦克风则呈缓慢下降趋势。

MEMS麦克风市场参与者分为半导体厂商和声学精密器件厂商。MEMS麦克风由于导入半导体工艺,使得一些半导体厂商进入市场,典型的有意法半导体和英飞凌等。其中英飞凌在 MEMS 麦克风领域主要产品为 MEMS 麦克风芯片,较少从事MEMS 麦克风的封装和测试环节,主要作为第三方供应商为众多声学精密器件厂商提供 MEMS 麦克风芯片。另一重要参与者是传统ECM声学器件厂商,如楼氏、歌尔股份、瑞声科技等,这些传统声学厂商业务广泛,主要产品除 MEMS 麦克风成品外,还包括其他声学器件、光学器件、精密设备等未采用 MEMS 技术的产品。根据IHS Markit 的数据统计,2017 年全球 MEMS 麦克风出货量排名前五的厂商分别为楼氏、歌尔股份、瑞声科技、意法半导体、敏芯股份,前五名中已经有两名中国企业,其中歌尔已经位居第二。在MEMS麦克风器件领域中国企业已经占据较高的市场份额。

(三)音频IC:技术门槛最高,欧美半导体企业为主

在麦克风与扬声器之间,音频 IC(编/解码器、接口IC、功放IC等)扮演关键角色。音频IC DAC、ADC、DSP、Codec等,涵盖模拟芯片、数字芯片及数模混合芯片,技术含量较高,市场参与者不多。音频IC功能在于音频模拟信号的读取与解调、模拟与数字信号之间的转换、音量与音质的调整等。早期模拟音频时代(~1970s),音频IC以模拟IC为主,主要是音频放大器与AB类功放;往后数字音频时代(1980s~1990s),伴随大规模集成电路的发展,音频IC也逐步增加数字化芯片,如数字声音处理器、D类功放;到2000之后的多媒体与高解析音频时代,数模混合IC、更复杂的DSP、DAC集成、更高分辨率的声音处理器使得音频IC市场更为丰富与繁杂。

市场格局来看,专业音频IC企业与SOC芯片企业为主要参与者。行业参与者基本分为两类:一是如Cirrus Logic、瑞昱与美信等分立芯片供应商,专注于音频领域,在高价值算法上持续深耕;二是像高通、海思与苹果等具备SOC能力的芯片设计商,则致力于将音频 IC 集成在应用处理器(AP)上。从市场份额来看,全球前三大音频IC供应商为Cirrus Logic(35%)、TI(18%)、高通(18%)。

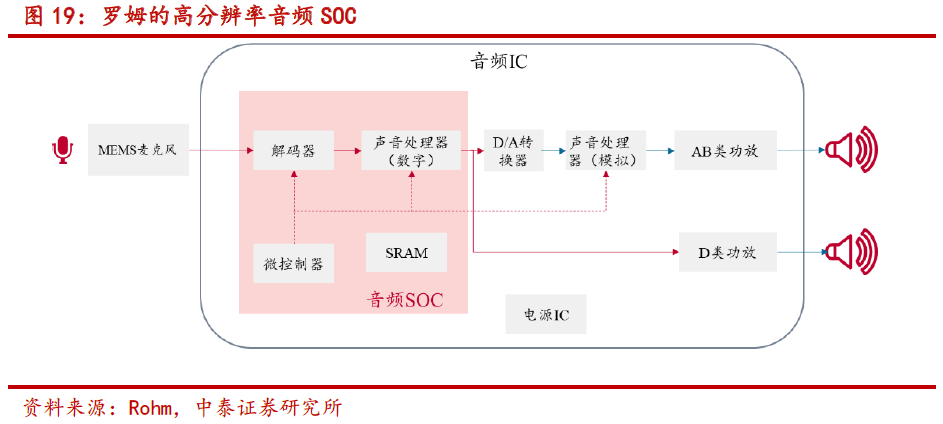

发展趋势来看,音频IC以高采样率/分辨率、高功能集成为发展方向。高采样率/分辨率:高分辨率音源已是大势所趋,而忠实再现音源信息则需要音频IC的配合才能得以实现。早期CD音质标准确定的时候(1980s),采用的是16bit分辨率、采样率44.1kHz的音频数据格式,而目前高分辨率音频标准则一般采用24/32bit分辨率、采样率192kHZ甚至更高,可处理高分辨率音源的音频解码器以及与其音质相配的声音处理器成为必须。高功能集成:音频设备小型化轻量化的需求使得音频IC走向集成化。如罗姆半导体的音频SOC BM94803AEKU,把解码器、声音处理DSP、USB/SD解码器、MCU甚至是SDRAM都集成进去。集成SDRAM的作用是提前存储音频以实现低延迟与降低元器件之间的辐射噪声,以改善音质。

(四)微型扬声器:历史最为悠久,格局最为分散

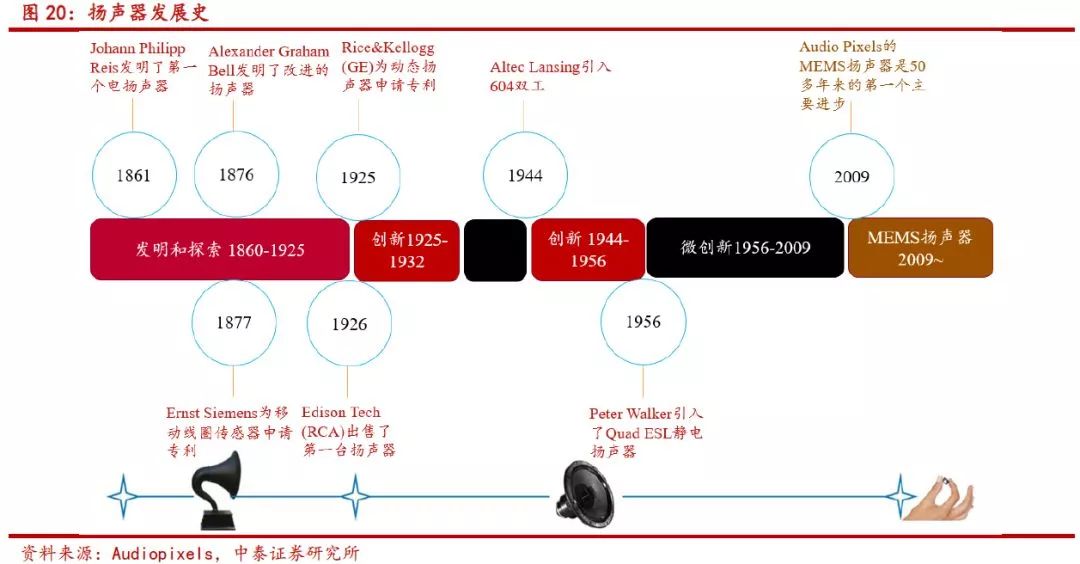

n 扬声器是声音传输的最后环节,也是音频系统最早被发明的环节。早在1860年代,第一个电扬声器就已经问世;到1950年代,扬声器结构基本稳定;进入2010年代,利用MEMS技术制造的扬声器开始被行业关注。

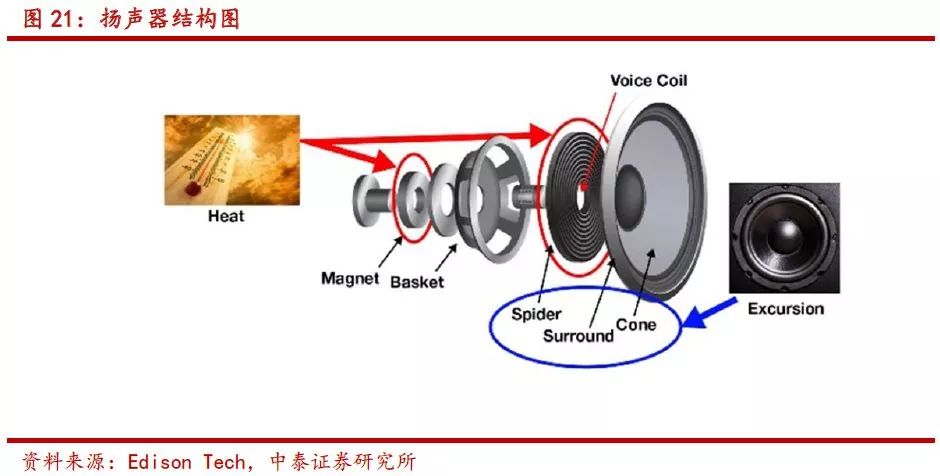

目前使用最广泛的是电动式扬声器,振动膜、音圈、永久磁铁、支架等组成。原理是利用电磁效应使固定磁铁磁化,带动附着在线圈上的薄膜向上和向下移动,并发出实际上可听见的声波。根据用途不同,电声行业内一般将输出功率较小、靠近人耳附近收听的器件称为受话器,远离人耳收听的器件称为扬声器。

扬声器/受话器是消费电子的标准配置,单机使用量呈上升趋势。包括手机、笔记本电脑、耳机在内的消费电子产品,基本都配置有麦克风、扬声器或受话器,智能音箱等新兴应用搭载量更高。以手机为例,目前正发生从单扬声器到双扬声器配置的趋势,如iPhone从iPhone7开始采用双扬声器设计,安卓中高端也已经逐步普及,手机微型扬声器市场迎来较大的增量。

微型扬声器竞争格局较为分散,歌尔成为全球龙头。相对于麦克风和音频IC,微型扬声器的市场格局更为分散。全球主要的扬声器企业有瑞声科技(AAC),歌尔股份、韩国BSE等,2018年开始歌尔扬声器业务收入已经超过瑞声。

二、声学器件增量测算:TWS耳机与智能音箱

TWS耳机与智能音箱是声学器件增量最大的新兴应用领域之一,本节对两大产品给声学器件带来的市场增量进行测算。

(一)TWS耳机:长期增量约270亿

以Airpods为例,耳机端包含W1主芯片、蓝牙、存储、控制等芯片,也配备光学传感器、加速度计等传感器,声学器件则包括Cirrus Logic提供的音频解码器、歌尔股份的MEMS麦克风等。

测算假设:我们预估Airpods 音频IC ASP约20元,MEMS麦克风ASP约6元,随着Pro版降噪等功能增加,麦克风数量在提升,假设2020年麦克风ASP为10元,2021年后为12元保持不变;非Airpods类TWS耳机音频IC ASP15元,MEMS麦克风ASP 4元,2021年以后保持6元不变。销量方面,我们预计Airpods今年销量为6500万台,明年销量为1亿台,长期来看,年销量预计达到iPhone年销量约2亿台;非Airpods类TWS今年销量5000万台,长期来看年销量有望到10亿台,以此作为测算依据。

测算结果:我们测算2019年TWS MEMS麦克风市场将达到5.9亿,长期来看,MEMS麦克风市场将达到84亿。TWS 音频IC市场今年将达到20.5亿,长期来看将到达190亿。两者合计长期市场规模将超过270亿元。

(二)智能音箱声学器件增量测算

以亚马逊Echo为例,里面涉及到的声学器件包括TI 超低功耗立体声解码器、SNR低压立体声模数转换器、麦克风(7个)等。

测算假设:我们估算智能音箱市场MEMS麦克风ASP为10元,扬声器(非微型)ASP为30元,音频IC ASP为20元;销量方面,根据Strategy Analytics的数据,2018年全球智能音箱出货量达到8610万台,我们预计今年将达到12000万台,明后年保持20%的增长。

测算结果:我们测算2019年智能音箱 MEMS麦克风市场将达到12亿,扬声器市场将达到36亿,音频IC 24亿元。我们预计未来两年市场保持20%左右的增速。

三、相关标的梳理

A股及港股声学器件重要标的包括MEMS麦克风、扬声器等供应商瑞声科技、歌尔股份、立讯精密等。

(一)瑞声科技(02018.HK)

传统声学器件领导企业,成长为全球领先的智能设备解决方案提供商。瑞声科技成立于1993年,总部位于广东深圳,于2005年8月在香港上市。瑞声是一家微型声学器件供应商,供应多款微型扬声器模组、扬声器、受话器及微机电系统麦克风,应用于智能手机、平板电脑、穿戴式设备及笔记本电脑等消费电子产品,其中全球超过90%的旗舰手机声学解决方案来自公司。除声学领域,公司还提供精密加工、触控反馈、光学、射频等领域解决方案,目前具备智能设备综合解决方案供应能力。

2019H1因智能手机市场低迷,声学业务有所下滑。瑞声声学器件产品下游最大应用是智能手机,由于智能手机销量下滑及创新周期拉长等因素,公司今年声学器件业务量与价压力均较大,2019年上半年声学业务收入与毛利率分别下降15%和7.4个百分点,为36.5亿元和30.1%。公司预计下半年随着超线性产品的出货量与单价提升,声学业务将得到改善。

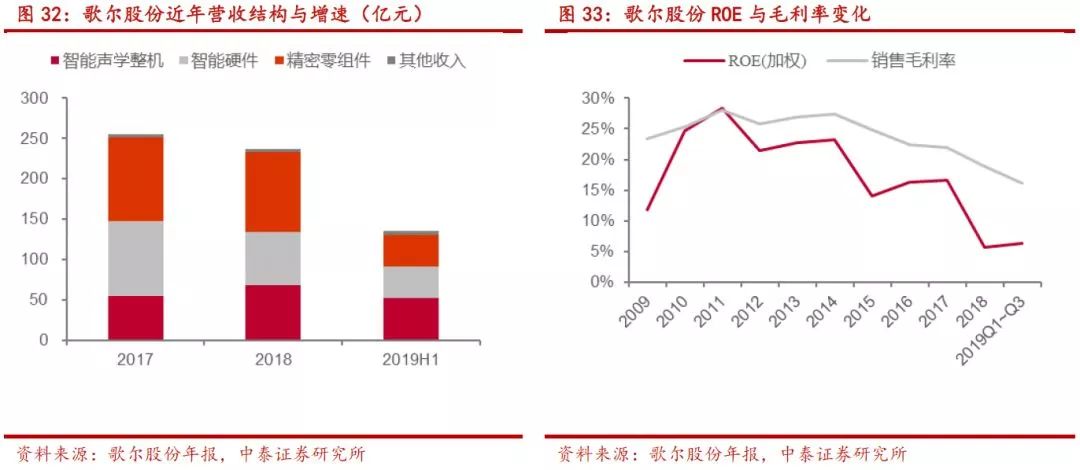

(二)歌尔股份

歌尔股份成立于2001年,总部位于山东潍坊,于2008年5月在深交所上市,主要从事声光电、传感器、微显示光机模组等精密零组件,以及虚拟/增强现实、智能音频、智能穿戴、智能家居等智能硬件的研发、制造和品牌营销。目前公司已经是全球最大的ECM+MEMS麦克风供应商,也是全球最大的麦克风+扬声器供应商。

TWS产业链核心OEM/ODM 供应商。公司立足于声学器件,目前已经是全球最大的麦克风+扬声器供应商。同时逐步涉足整机生产,以其深厚的精密零组件基础为客户提供ODM/JDM服务,按产品类别分为智能声学整机、智能硬件(包括VR/AR设备)。过去两年由于受大客户订单流失影响,公司增长有所停滞,今年以来,公司大客户无线耳机订单逐步放量,良率和利润率都有所上升,目前给公司带来较大的营收与利润增量,这是公司今明两年成长的主要驱动力。随着安卓系TWS渗透率提升,公司相应的ODM/JDM业务也将迎来大幅增长。而往后看,VR/AR的起量给公司带来长期驱动力。公司产品与产线布局节奏合理,今年开始进入下一轮增长期。

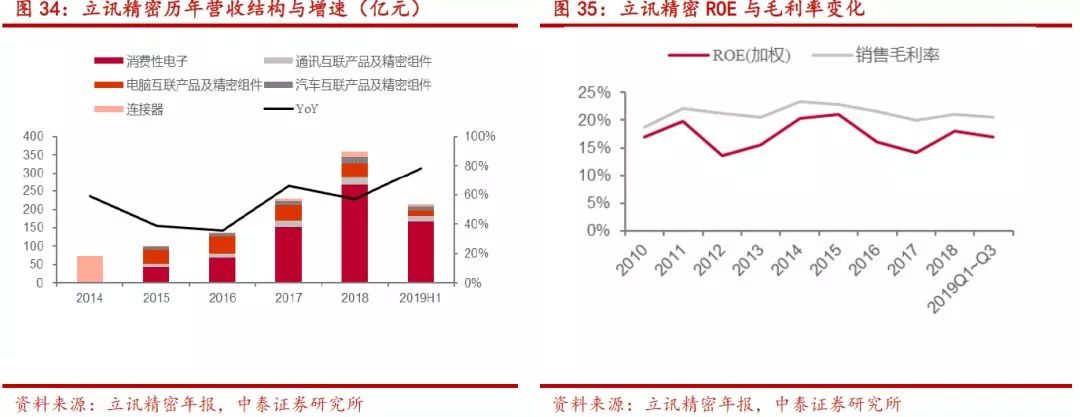

(三)立讯精密

精密制造龙头,伴随大客户成长而壮大。公司于2004年成立,主要生产经营连接线、连接器、射频天线、声学、无线充电、马达、蓝牙耳机等零组件、模组与配件类产品,产品广泛应用于消费电子、电脑及周边、通讯、汽车及医疗等领域。从2010年上市至今,营业收入复合增速高达56%,归母净利润年复合增速高达48%,取得了令人瞩目的成长。其中一个重要原因就是公司以大客户为导向,跟随大客户的成长而壮大。

公司通过入主美特进入声学领域,迅速在大客户获得较大份额。2016年公司通过入股取得苏州美特51%股权,后来又获得美律电子 (上海) 及美律电子 (惠州) 控股权。借助美律在声学器件领域的积累,立讯在大客户声学供应链份额迅速扩大,并随之获得Airpods 代工订单。目前不论是声学器件还是Airpods代工领域,立讯都获得了较大的进展。

(四)敏芯股份(A19436)

专注于MEMS传感器,具备芯片端开发实力。敏芯股份成立于2007年,目前正在IPO过程中。公司目前主要产品线包括MEMS麦克风、MEMS压力传感器和MEMS惯性传感器。公司在MEMS传感器芯片设计、晶圆制造、封装和测试等各环节都拥有了自主研发能力和核心技术,同时能够自主设计为MEMS传感器芯片提供信号转化、处理或驱动功能的ASIC芯片,并实现了MEMS传感器全生产环节的国产化。公司先后获得“2013年度十大中国MEMS设计公司品牌”、2016和2017年大中华IC设计成就奖、中国半导体行业协会2016和2018年“中国半导体MEMS十强企业”。

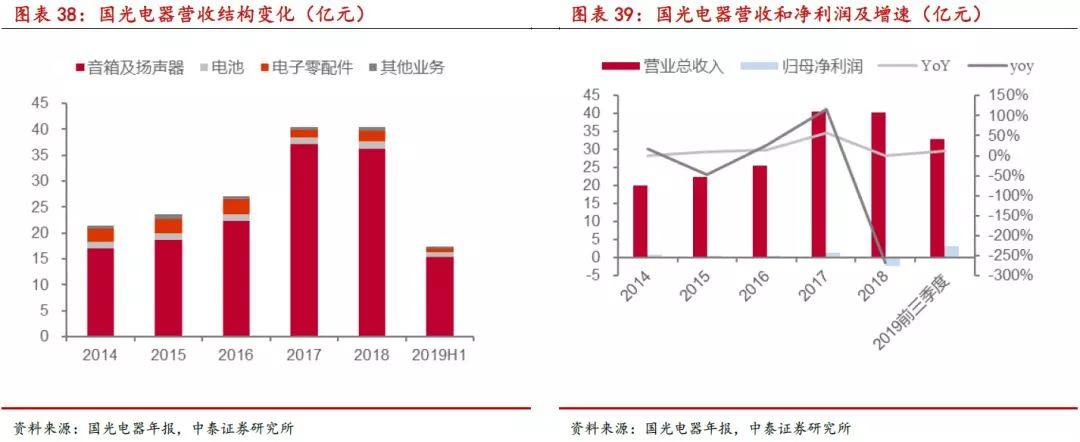

(五)国光电器

国光电器于 2010 年 5 月在深交所上市主营业务主要是音响电声类业务,包括多媒体类音响产品、消费类音响产品、专业类音响产品、通讯类音响产品、汽车扬声器以及扬声器配件的设计、生产和销售。2019年上半年,音响电声类业务实现营业收入161,216.18万元,占公司营业收入的比重为 92.88%。

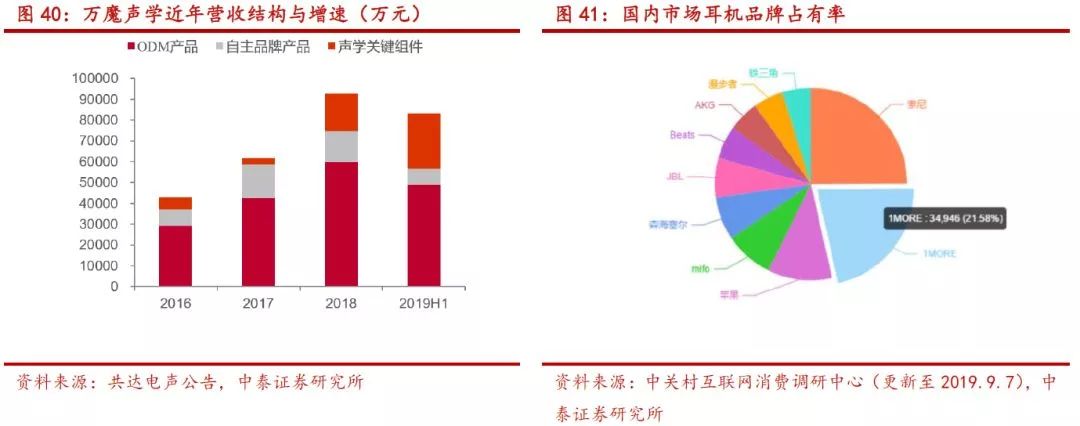

(六)共达电声

共达电声是专业的电声元器件及电声组件制造商,主要产品包括微型麦克风、微型扬声器/受话器及其阵列模组。目前公司正在吸收合并万魔声学,后者是国内新锐耳机终端品牌。双方合并完成后上市公司由电声器件扩张至下游耳机终端领域,成为一家智能声学设备公司,具备完整的声学产品解决方案供应能力。

万魔声学主要通过ODM模式(提供原始设计)和OBM模式(1MORE自有品牌)开展业务经营,主要产品包括有线耳机、蓝牙无线耳机、智能真无线耳机、智能音箱、声学关键组件等,是国产TWS耳机重要参与者,有望深度受益于TWS行业发展。

四、风险提示

TWS渗透不及预期。虽然目前TWS行业发展较快,但是因为是新品类,无法确定最后其渗透率到达什么水平,有可能最后不及预期。

智能音箱渗透不及预期。智能音箱依靠功能新颖和基数低获得了较快的增长,若智能音箱功能得不到丰富或消费者对智能音箱失去兴趣,智能音箱渗透率可能不及预期。

技术路径变革。声学器件增量靠新应用及音质提升,例如现有的精准拾音及降噪等功能很多依靠麦克风数量增加,若出现新的技术,量增加的逻辑将被打破。

免责声明:本文系网络转载,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请第一时间告知,我们将立即删除内容!本文内容为原作者观点,并不代表本公众号赞同其观点和对其真实性负责。

END