华软资本金承天丨速览存储产业链:国产存储之春,下一个兆易创新在哪里?(一)

文/华软资本高级投资经理 金承天

2020年2月25日,存储芯片概念股兆易创新以426元/股创下新高,较去年同比涨幅430%,可以算是牛股中的牛股。兆易创新主要生产存储芯片Nor Flash,是4种主要的存储芯片之一。本文将以简洁的方式介绍半导体存储各个分支,并梳理相关的一二级市场标的及上下游企业。希望对读者有帮助。

二级市场对存储芯片的高度关注是推动股价上涨的主要因素。任何电子产品都离不开存储芯片,可以说存储器是信息产业的根基,占到了集成电路近一半的产值。

得存储者的天下,不掌握存储介质的生产技术就无法摆脱“代工厂”命运,存储芯片对于我国科技产业有着极高的战略意义。

过去30年,我国错过了光存储(CD、DVD等)、磁存储(磁带、机械硬盘)的产业窗口,即便在今天,我国存储芯片领域的国产化率还很低,好在我们在各细分领域已做好了技术准备,关键产品的量产已接近落地。可以说,中国存储行业已进入3月天,离春暖花开越来越近了。

存储领域投资的三条主线

1、Dram、Nand国产产能爆发将为上下游企业带来巨大增长机会;

2、Nor、EEPROM领域将有小而美的机会,新应用将使市场换发生机;

3、5G、云计算、人工智能将为高性能存储带来系统性机会,头部企业将因此受益。

半导体存储器是集成电路领域第一大分支。集成电路分为逻辑电路、模拟电路、存储器和微处理器四大类。半导体存储器市场空间超过1200亿美元,占到集成电路的40%。

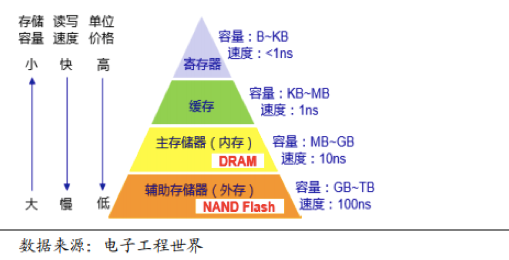

电子产品中处处要用到存储器。以计算机为例,CPU内部、内存、显存、网卡、硬盘都需要不同性能的存储器。计算属性越高的组件,对读写速度、耐久性要求就越高,存储的价格也就越贵。从性能及单位价格由高及低依次为寄存器、缓存、内存、外置存储等。

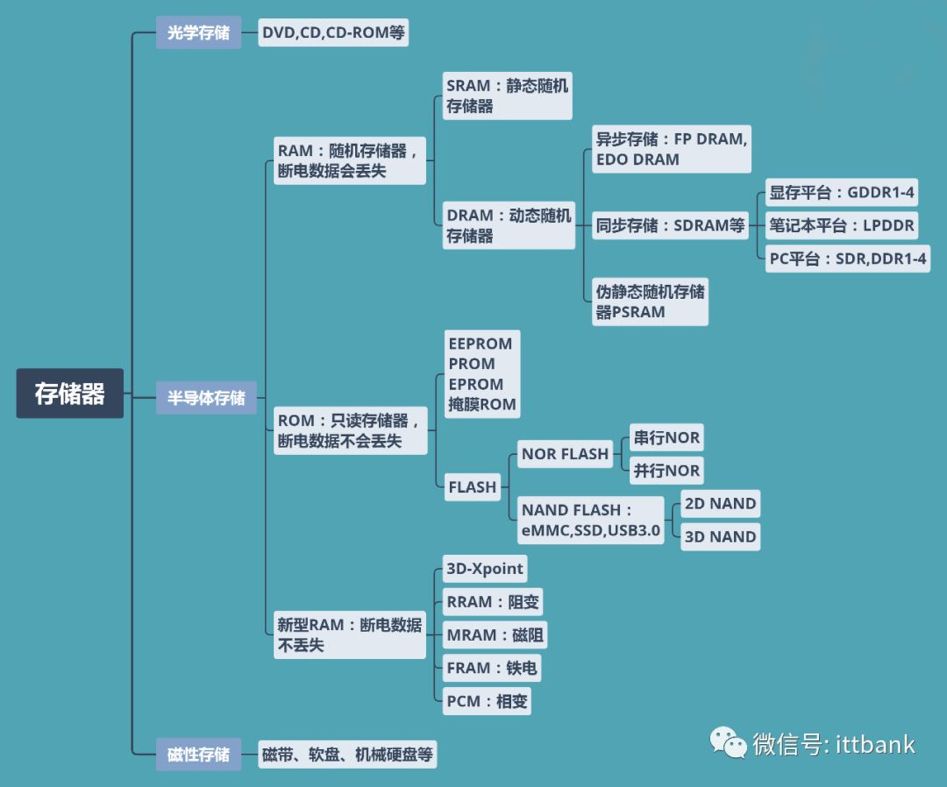

存储器依照特点不同可分为众多类别。依照断电后是否还能保留数据,可分为“易失性(VM)”与“非易失性(NVM)”存储两大类。如下图所示:

图:存储技术分类 图片摘自网络

图:存储技术分类 图片摘自网络一类是易失性存储器(RAM),这一类Memory断电后数据不能储存,但性能卓越,主要以DRAM与SRAM为代表,常用于电脑、手机的缓存(SRAM)及内存(DRAM)。SRAM速度高,但容量小。而DRAM保留数据的时间较短,速度也相对较慢,但从价格较SRAM便宜很多,容量更大,因此一直都是内存的不二之选。

第二类是非易失性存储器(ROM),这一类Memory断电后数据能够存储,主要以NAND Flash与Nor Flash为代表,常见于SD卡、U盘和SSD(固态硬盘)。

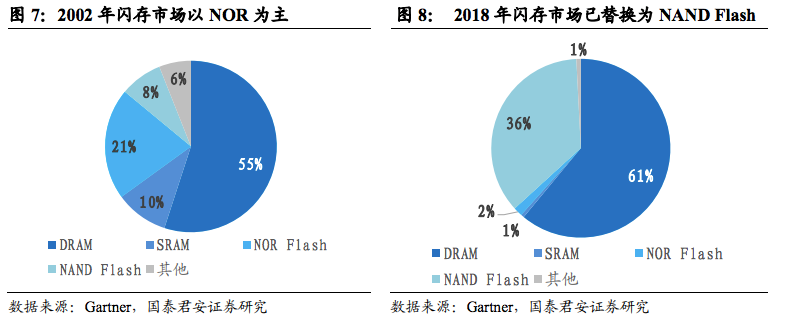

从单位价格角度排序,SRAM高于DRAM高于Nand Flash;而从容量需求量角度Nand高于DRAM高于SRAM,因此我们便看到了下图(右)中三大存储介质的产值占比。

图:2002年与2018年存储芯片产值占比:

图:2002年与2018年存储芯片产值占比:

对比2002年(图左),不难发现,不同性质的存储芯片占比是在变动的。下游电子产业需求改变造成了存储器格局转变。变动最大的莫属兆易创新所主营的Nor Flash。小容量时代Nor Flash是主流的外置存储介质,而随着容量需求越来越高,Nand Flash逐渐进入市场,需求提升带来产能扩张,生产成本随之下降,最终使其替代Nor Flash成为了如今主要的外置存储介质。(但是Nor的故事并未结束,下文会有所涉及。)

SRAM在缓存领域的应用无人撼动,但缓存的用量始终有限,因此虽然SRAM价格昂贵但占比始终较小。

作为内存老大,DRAM高价特性使它在过去二十年一直占据着存储芯片老大的位置。如今最有可能对DRAM地位形成挤压的是硬盘新贵Nand Flash。随着市场对高速外置存储的需求高速增长,Nand Flash(固态硬盘)对机械硬盘的替代正在加速。虽然单价远低于DRAM,但是Nand Flash需求量是DRAM的数倍,且增速更快。

此外,有一种介于易失和非易失之间的新型RAM正在走向市场,代表为Intel和镁光研发的3D Xpoint,其性能介于内存与固态硬盘之间,可在廉价内存与超高性能外置存储领域中得到应用。

SRAM、DRAM、NAND、NOR很大程度上将受到5G、人工智能、物联网、自动驾驶等领域发展的影响。每种介质都将受益,但程度各有不同。下面就让我们一起来看一下新形势下各领域国内有哪些企业具有行业机会,增长点又在何处。

刚刚提到SRAM主要用于计算机缓存,此外汽车电子等也会涉及,是存储领域最精贵“小巧”的介质之一。

市场规模:全球约10亿美金,是主流存储介质中最小的。Sram领域虽然市场空间小,但受计算机、物联网、汽车电子等领域的发展将会保持稳定增长。

市场格局:Cypress占比38%,ISSI占比17%,其他45%。我国企业暂无生产及设计能力,仅依靠海外收购获得了Fabless的研发设计能力。

国内上市公司北京君正300223于2019年末收购北京矽成,后者于2015年收购了美国ISSI公司。ISSI从2016到2018年的营收同比增速均超过16%,收入规模达到4.5亿美金。其中,DRAM营收位列全球第七、SRAM营收位列全球第二,在汽车电子领域具有极强的技术优势,有着较好的盈利能力和成长前景。

Dram(动态随机存取记忆体)DRAM是最常见的内存和显存,只能将数据保持很短的时间。DRAM是相对于SRAM而产生的,DRAM除了兼具SRAM特点外还拥有非常高的密度,单位体积的容量较高,因此成本较低,几乎适用于任何带有计算平台的个人消费类或工业设备,从笔记本电脑和台式电脑到智能手机和许多其他类型的电子产品等。

市场规模:全球600亿美金,中国200亿美金

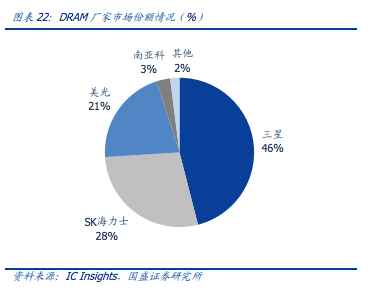

市场格局:三足鼎立,三星、海力士、镁光占95%

DRAM领域的增速相对稳定,大约每年20%。应用领域主要是PC、手机、服务器、物联网终端的内存,分别占比30%、35%、15%、15%。从行业上看,早期计算机应用占了整个DRAM产业高达90%份额,2016年开始伴随大容量智能手机崛起,手机逐渐取代PC成为DRAM产业的主流,同时云服务器DRAM需求涌现的带动是功不可没的推手,包括Facebook、Google、Amazon、腾讯、阿里巴巴等不断扩充网路存储系统,对于云存储、云计算的需求提升,都带动服务器DRAM需求起飞。

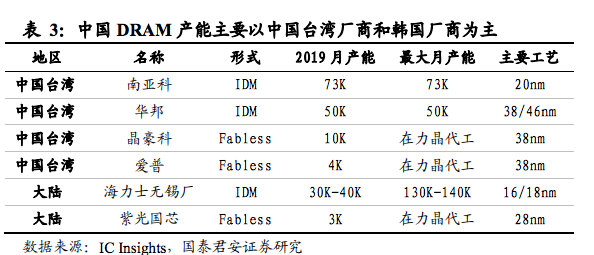

中国DRAM基础薄弱,长期受限于市场、技术、产业链不完整等因素,无法与国外IDM大厂正面竞争。直到2016年以后,中国存储才开始成规模地发展自己的IDM体系。

我国切入DRAM领域是从并购海外Fabless厂商开始的。2009年,浪潮集团收购原德国奇梦达科技(西安)有限公司,后者原为德国英飞凌科技存储器事业部,主营DRAM设计。2015年,紫光集团旗下紫光国芯股份有限公司又将该资产收购,补强了紫光系的存储版图。紫光国芯的技术处在国际前沿,公司开发的DDR4及LPDDR4等产品已经完成验证,同时正进行新一代GDDR6物理接口的开发。

国内DRAM领域另一个重大事件就是刚刚提过的大陆资本收购美国ISSI。至此国内已具备了Dram的设计能力,但生产端仍是空白。

随着集成电路产业逐渐成为经济结构升级的重点发展方向,关注度和资金纷至沓来,中国存储产业正式进入IDM时代。2016年,合肥长鑫由合肥产投牵头成立,主攻DRAM方向。在短短的两年内,合肥长鑫在元件、光罩、设计、制造和测试领域都积累了许多的技术和经验。近年来与兆易创新合作研发也加速了DRAM的国产落地,2019年已实现了量产,未来几年大范围销售可期。

从投资角度,合肥长鑫、紫光存储对于大部分的一二级投资者均没有直接的投资机会,但是我们仍可以关注Dram的上下游如半导体设备、Dram封测、内存接口芯片等领域的爆发式增长机会。

相关标的

太极实业600667(与DRAM巨头海力士合资成立海太半导体,专门承接DRAM芯片封测)

深科技000021(2015年收购金士顿(KINSTON)核心封测厂商)

晶方科技603005(2015年原DRAM巨头奇梦达科技位于苏州工业园的封装测试和模组工厂)

澜起科技688008(内存接口行业龙头,2018年收入达到18亿,增长50%,毛利率高达70%,净利润率40%,仍处于高速发展中)

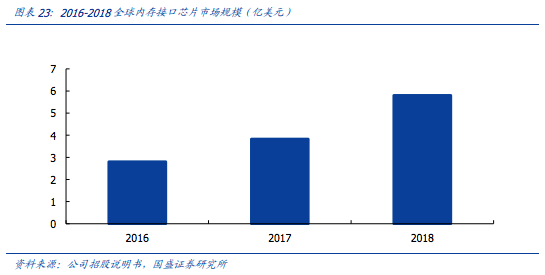

内存接口芯片2018年全球内存接口规模约为5.7亿美元,同比增长51.4%,快于DRAM的增速。内存接口的作用是服务器内存模组的核心逻辑器件,解决服务器CPU的高处理速度与内存存储速度不匹配的问题,提升内存数据访问的速度及稳定性。

内存接口下游需求稳定,市场规模增速较快。下游客户主要为三星电子、海力士及美光科技为主。在大数据中心、云计算等新兴行业发展趋势下,对服务器数据存储和处理负载能力要求的不断提高以及服务器中配置内存数量的增加,内存接口芯片市场规模未来提升空间可期。

澜起科技、IDT和Rambus是目前该领域的主要玩家。澜起科技的成功主要得益于行业高壁垒与下游市场的蓬勃。内存接口产业发展初期全球有10几家企业参与,而随着技术迭代,到DDR4时仅有澜起在内的3家企业参与。而服务器市场受益于5G基础建设、云计算及大数据中心快速增长,使得澜起科技业绩迅速爆发。

成就领先的科技金融旗舰