「建约日报 7.2」富士康董事长:将发力纯电动汽车

新闻摘要:

1. 富士康董事长:将发力纯电动汽车

2. 特斯拉二季度交付90650辆

3. 戴姆勒9.045亿参与孚能科技IPO战略配售

4. 林肯大陆将于年底停产

5. 激光雷达第一股Velodyne宣布借壳上市

6. 丰田汽车:6月全球销量同比下降29%

7. 欧洲:允许最早于明年新车中引入L3级自动驾驶技术

8. 均联智行获国投招商3亿领投

9. 上汽集团:子公司上汽香港拟收购神州租车不超过6.1亿股股份

10. 特斯拉下调Model S和Model X中国售价,降幅8000元

11. 国轩高科设柳州子公司

要闻解读

1. 富士康董事长:将发力纯电动汽车

近日,富士康股东大会上,公司董事长刘扬伟强调,将发力纯电动汽车和机器人等三大领域,推动业务转变。

解读:鸿海集团旗下最知名的企业就是其在大陆投资的富士康集团。富士康为苹果、华为等科技公司代工3C电子产品,是全球最大规模的电子产品代工厂。

虽然是全球最大的电子产品代工厂,郭台铭心中一直期望能够涉足规模和价值更高的汽车产业。

随着汽车产业电动化的兴起,汽车电动化和智能化使汽车发生了重大的结构性变化。电动汽车成为汽车产业新的爆发点,也成为众多高科技公司涉足汽车产业的切入点,也让郭台铭看到了进入汽车产业的历史机遇。

早在2015年,富士康就曾联合腾讯投资过拜腾以及小鹏汽车,后来因各种原因从拜腾和小鹏汽车退出。

虽然没有直接涉足造车,但是富士康一直在汽车零部件领域中持续发力。富士康在消费电子产业中积累的电子元器件集成和总装能力,有望延伸到电动汽车产业。更多的零部件实现标准和模块化生产后,富士康或发展成为电动车零部件供应商巨头。

根据有关报道,鸿海旗下有至少50家以上涉足发动机罩和液晶面板等汽车领域的金属与电子零部件,比如业内较为知名的专注于生产液晶面板的群创电子。

2019年6月21日,鸿海集团创始人、董事长郭台铭在鸿海集团股东会上宣布卸任董事长一职,刘扬伟接任董事长一职,成为鸿海集团一把手。

2019年11月,富士康新任董事长刘扬伟透露,电动汽车、数字医疗、机器人是富士康三大目标。公司目前严重依赖代工电子制造,这三个关键领域将作为未来的增长动力。

鸿海新任董事长刘扬伟接受台湾媒体采访时表示,正在向美国特斯拉供应100多种零部件。除此之外,鸿海集团也在加大和车企方面的合作。

2020年1月17日,菲亚特克莱斯勒汽车公司宣布,正在与鸿海集团商讨成立一家合资企业的可能性,以在中国开发和制造新一代纯电动汽车,并涉足车联网业务。菲亚特克莱斯勒表示力争2~3个月以内达成协议。

刘扬伟曾针对与菲亚特克莱斯勒的合资企业表示将在2年后(2022年)供应产品。不过,由于疫情影响,与FCA的合作业务还没有新的进展。

2月份,刘扬伟决定与台湾大型车企裕隆汽车制造公司成立从事汽车开发的合资企业。

虽然电动汽车相比燃油车结构更简单,模块化程度更高,但是汽车产业链的复杂程度相比消费电子产品依然有很高的门槛。鸿海集团选择和车企合作,可以获得生产、制造以及管理汽车供应链的能力和经验。

6月23日,鸿海集团召开股东大会,这是刘扬伟上任以来的首次股东大会。在大会上,刘扬伟再次强调将发力纯电动汽车和机器人等三大领域,推动业务转变。

刘扬伟认为至2025年,三大产业总产值将超过40万亿元,鸿海若能取得10%市占率,将能有4万亿营收,且得益于转型策略发酵,毛利率也会有所提升。

刘扬伟还表示,三大产业未来年复合成长率超过20%,是很有发展潜力的产业,且三大产业是集团能以既有优势发挥的领域。

鸿海集团针对三大核心技术,也将于6月27日成立鸿海研究院,设置五大研究所,包括AI、半导体、新世代通讯、资通安全以及量子计算研究所。这些能力也是未来智能电动汽车的底层技术。

尤其是值得注意的是,鸿海集团的老客户苹果、华为这些高科技公司正在涉足汽车行业,使用代工模式可能成为他们参与造车的选择之一。

作为他们的老伙伴,鸿海集团可以利用已有的客户关系,以及电子产业制造和组装经验,可以向这些科技公司提供汽车代工服务。如果未来苹果宣布选择由富士康代工生产汽车,并不让人感到意外。

汽车产业代工模式在业内也有先例。比如麦格纳就长期为戴姆勒-奔驰代工,生产奔驰品牌的汽车,国内江淮汽车代工生产蔚来汽车。但是目前,鸿海集团并没有明确是给车企做代工,或者自己造车,抑或者两者兼顾。

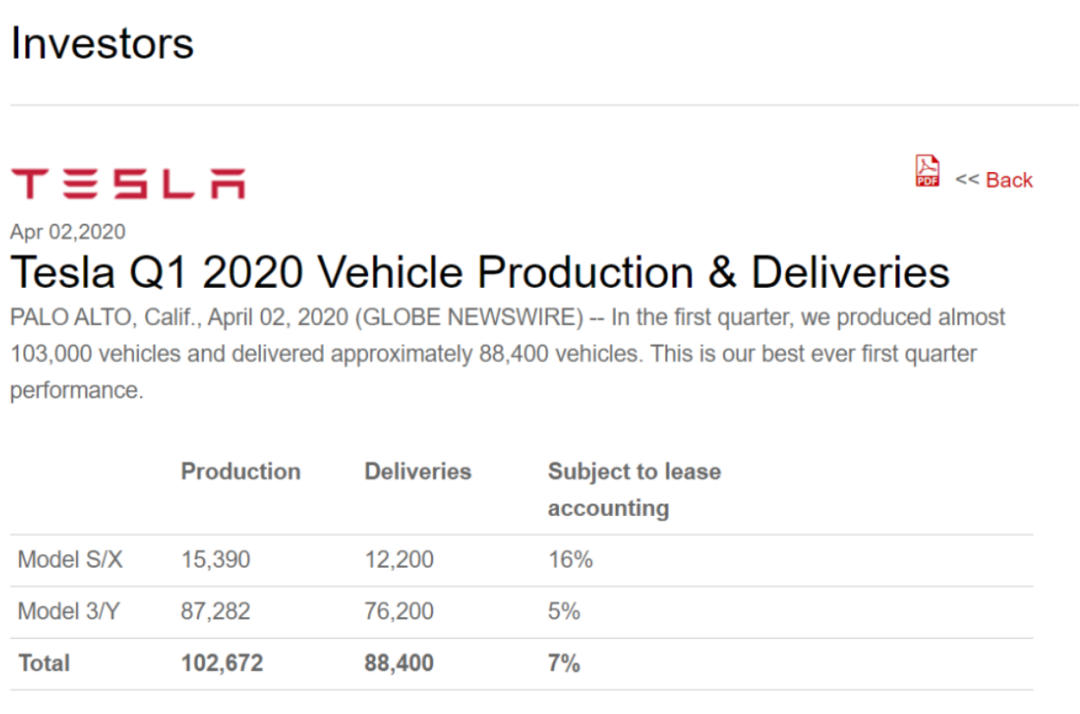

2. 特斯拉二季度交付90650辆

3. 戴姆勒9.045亿参与孚能科技IPO战略配售

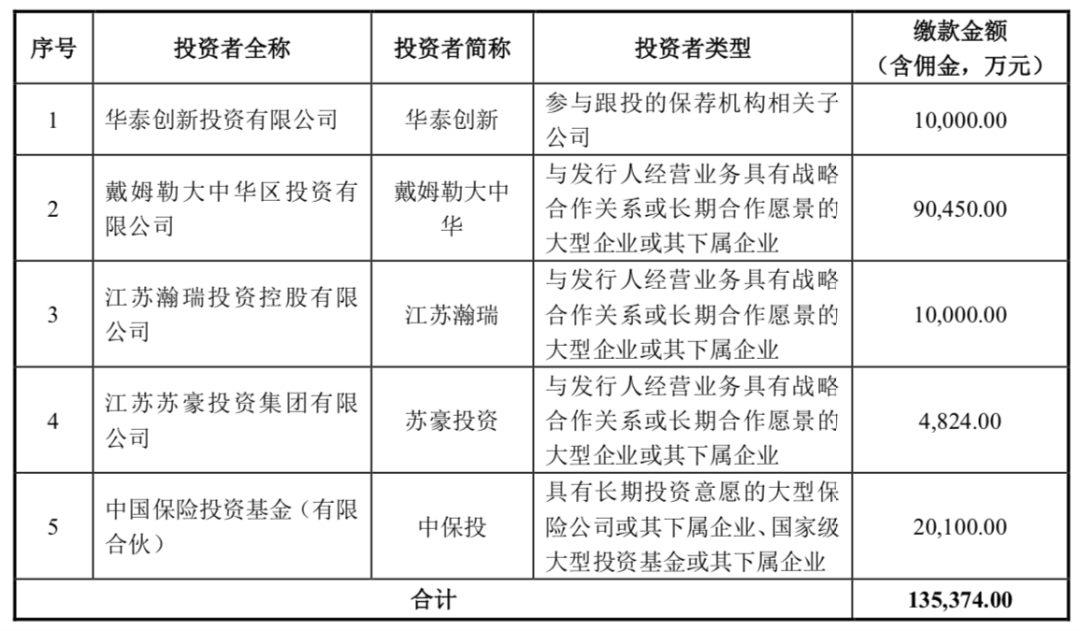

7月2日晚,孚能科技发布首次公开发行股票并在科创板上市发行公告,战略投资者名单中包含戴姆勒大中华区投资有限公司(缴款金额9.045亿元)、江苏瀚瑞投资控股有限公司、江苏苏豪投资集团有限公司等5家战略投资者参与本次发行的战略配售。

解读:7月17日,孚能科技将登陆科创板IPO,拟公开发行新股不超过2.14亿股,占发行后公司总股本的20%,计划募资约34.4亿元人民币。

战略配售发行数量为5982万股,由戴姆勒等5家企业参与认购,占IPO发行总数量的27.94%。

7月3日,戴姆勒发布公告称,已与孚能科技建立了包括入股在内的广泛战略合作伙伴关系。通过投资,戴姆勒对孚能科技的持股比例约为3%,戴姆勒将可以在孚能科技的监事会中提名一位代表。另外,孚能科技可以及早加入下一代梅赛德斯-奔驰EQ产品的项目。

戴姆勒在公告中,透露了孚能科技建设产能的计划。

在中国,是本次孚能募资计划新建的镇江三期8GWh项目。

在海外,为了满足梅赛德斯·奔驰对电池不断增长的需求,孚能科技正在德国东部的比特费尔德-沃尔芬(Bitterfeld-Wolfen)建立一座电池工厂,这一工厂将创造多达2000个新职位。另外孚能科技还将在美国建造一座工厂。

对于戴姆勒来说,其在欧洲的主要动力电池供应商为LG化学,在中国已经与宁德时代达成了供应关系。 此外,戴姆勒也与亿纬锂能和SKI在中国有合作意向。

可以说,孚能科技只是戴姆勒众多选择中的一个,也是最弱势的那一个。

孚能科技,是中国软包电池的第一,但市场份额却少的可怜,客户关系也并不稳定。

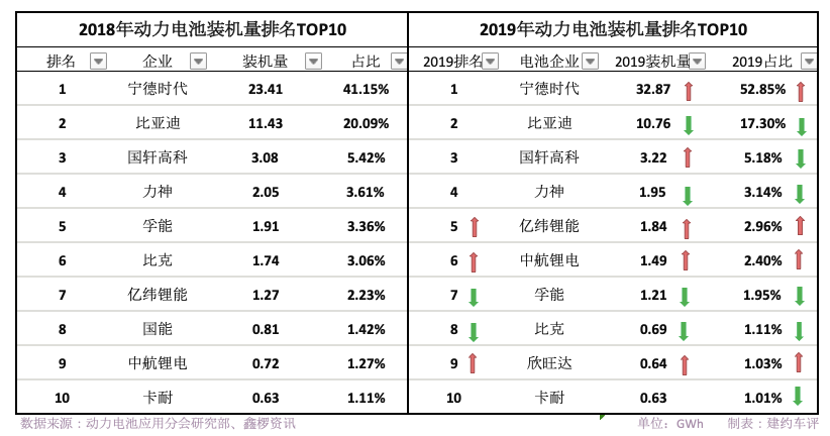

2019年,孚能科技装机量为1.21GWh,市场份额仅为1.95%,相对于2018年大幅下滑。

2018年度,孚能科技的主要客户为北汽新能源,占营业额的比重为83.58%。

在2019年度,孚能科技的主要大客户为北汽集团和长城汽车,分别为营业额贡献了47.58%和24.37%。

在2020年度,长城汽车退出孚能大客户名单,北汽营业额锐减。

戴姆勒以9亿元参股孚能科技3%股份,对应的估值约合300亿。做个对比,7月3日,国轩高科在A股的收盘市值为339亿元。

相对于大众11亿欧元,拿下国轩高科26%股份,成为最大股东,戴姆勒入股孚能科技3%的股权,看点不大。

4. 林肯大陆将于年底停产

7月2日,据外媒报道,林肯将终结大陆轿车产品,到2020年底林肯大陆将停产。林肯大陆停产以后,林肯将不再保留轿车产品线,未来专注于SUV这些更受欢迎的产品。

解读:大陆的停产一方面是在产品线上的聚焦,另一方面是向纯电动汽车上的聚焦。

此前,福特先后停产了嘉年华(Fiesta)、福克斯(Focus)和金牛座(Taurus)、Fusion(国内版称蒙迪欧)以及同平台的林肯MKZ等轿车车型。

最后一辆林肯MKZ将于2020年7月21日在墨西哥索诺拉的福特赫莫西洛工厂下线。在同一天,福特Fusion的生产也将在这家工厂结束。

此次林肯官方宣布停产林肯大陆之后,林肯品牌旗下再无轿车产品,所剩的只有以冒险家、飞行家、航海家和领航员组成的SUV产品线。

不过,在大陆正式退市之前,还会在中国市场再销售1年,直至2021年。

1939年,林肯基于林肯Zephyr打造了全新大陆车型,当时的生产一直持续到1948年,随后在经历了长达8年的停产后,大陆又继续生产了9代车型。

现款大陆车型作为福特豪华轿车的布局最初作为概念车于2015年纽约车展上首发。

但自其2016年重新上市后,销量并不好。

2017年在市场上的第一个全年销售期共卖出12,012台,是大陆Continental的最佳表现,而刚刚过去的2019年,其销量仅为6,586辆。

在2019年美国D级轿车销售数量上来看,奔驰S级、宝马7系分别销售1.2万辆和0.9万辆,并且林肯大陆的终端售价相比于以上两款车型要便宜得多。

早在去年8月便曝出林肯大陆停产的消息。

据了解,福特计划在2022年-2023年间推出两款全新纯电动SUV车型,被视为集团迈向电动化的重要产品,新车将会在密歇根州的Flat Rock工厂投产。

而该工厂目前主要生产福特Mustang和林肯大陆两款车型,为了两台重磅的SUV车型让路,大陆停产也是预料之中。

未来首款纯电动跨界车将是Mark E,预计将于2021年末或2022年初问世,2022年正式投放市场。

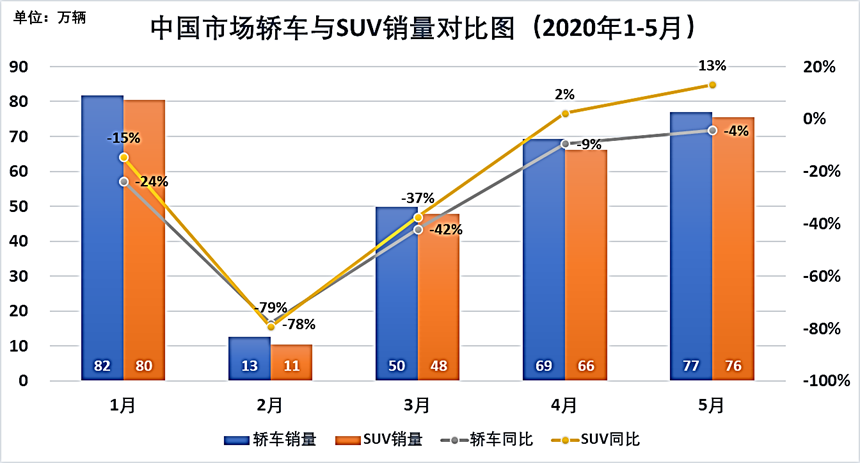

近几年来,SUV的以大空间、高底盘等优势在消费市场受到热烈的追捧,销量迅猛崛起,大有取代轿车老大地位的架势,SUV也越来越多的成为各大车企主要布局的产品线。

这一点上在中国市场尤为突出。

图片来源:乘联会

数据来源:乘联会;建约车评整理

受疫情影响期间,SUV销量的下滑速度要低于轿车的下滑速度,且在疫情逐渐稳定后的4月、5月,SUV销量已实现同比增长,但轿车的需求同比下滑明显。

5. 激光雷达第一股Velodyne宣布借壳上市

当地时间7月2日,无人驾驶激光雷达鼻祖Velodyne宣布与纽交所挂牌的特殊目的并购公司(SPAC)Graf Industrial Corp.(美股代码:GRAF)合并,实现借壳上市,截至收盘,GRAF股价上涨48%。

解读:早在2019年6月下旬,就有消息传出,说Velodyne“正在聘请美林、花旗在内的多家投行进行IPO,目标估值超过18亿美元,并计划在2019年底前完成上市”。

根据这次披露的信息,Velodyne将以PIPE(私人股权投资已上市公司股份)的方式,从新的机构投资者以及Graf的现有股东那里筹集到1.5亿美元(约合人民币10亿元)的私人股本投资。Veldodyne与SPAC合并后的公司估值18亿美元。

在新公司中,Velodyne创始人David Hall将担任执行主席。Velodyne的首席执行官Dr. Anand Gopalan和首席财务官Drew Hamer将与 Mr. Hall一起领导和管理公司业务。

昨日,至收盘,GRAF股价大涨48%。但实际上,Velodyne IPO的意义被资本夸大了。

Velodyne成立于1983年,当时还是一家生产低音扬声器的公司。2005年,Velodyne作为VelodyneAcoustics的一部分,开始着手研发激光雷达技术。到2015年,该公司从Velodyne Acoustics中独立出来,变身成专注研发激光雷达的独立公司。

在2018年之前,Veloldyne几乎就是“激光雷达”的代名词,绝大多数自动驾驶公司的测试车辆上使用的激光雷达都由Velodyne供应,单价最高可达8万美元。

但Velodyne的垄断生意无法持久。Velodyne的产品价格过于昂贵,仅适合测试而不适合量产,以及机械旋转式激光雷达寿命短等缺陷,给了竞争对手们可乘之机。

2016年之后,一大批激光雷达初创公司如雨后春笋版冒出。尤其是Waymo通过自研将激光雷达的成本降低了90%,并且性能还超过Velodyne的产品,而通用和福特则干脆各自收购了激光了雷达公司,连初创公司Aurora也在2019年收购了一家激光雷达公司。

随着Luminar、禾塞科技及速腾聚创等初创公司的崛起,Velodyne的垄断地位开始遭到挑战。尤其是,在中国市场上,禾塞和速腾聚创的激光雷达,价格不到Velodyne的一半,打得Velodyne毫无还手之力。

2016年8月,在激光雷达还是“卖方市场”的时候,百度为了取得优先供货权,联合福特以1.5亿美元战略投资了Velodyne。但这一投资并未将双方深度捆绑起来——2018年5月,百度又联合光速中国等向禾赛投资了2.5亿元。

在经过几轮测试比较后,百度将测试车辆上Velodyne的激光雷达都换成了禾赛的。 百度向Velodyne投资的钱要比禾赛多,但最终却将天平却倾斜到了禾赛一方。这显然是一个不妙的信号。

2019年8月,忍无可忍的Velodyne将禾赛科技和速腾聚创告上法庭,前者指控后者侵犯了其知识产权,并对自己的商业利益造成不利影响。

这场官司打得很神秘,具体进展外人不得而知,但从Veldoyne在12月被迫整体裁掉在中国市场的销售团队来看,无论官司的结果如何,Velodyne已在中国市场上认输了。

更让Velodyne郁闷的是,2020年1月中旬,禾赛“竟然”宣布拿到了博世领投的1.7亿美元融资。这是激光雷达行业金额最大的单笔融资。此次融资消息的发布,距禾赛被起诉还不到半年。

这笔巨额融资的背后,可能是禾赛已跟Velodyne达成和解,至少可以说,Velodyne发起的诉讼对禾赛来说已“不足惧也’。

并且,禾赛拿到博世的战略投资,意味着Velodyne的另一项计划也破产了:2017年,Velodyne曾计划在时机成熟的时候将IP授权给博世、大陆、安波福、奥托立夫等Tier 1,由后者来为车企生产车规级激光雷达。

如今,博世不仅宣布其自研的激光雷达即将进入量产阶段,而且还将禾赛作为最重要的合作伙伴(此前,博世还投资了TetraVue),那么,博世还需要Velodyne的IP授权吗?

安波福持股的激光雷达公司已有Quanergy、Innoviz和Leddartech三家,而据安波福中国区总裁杨晓明在电动车百人会上透露,安波福在中国市场上的测试车辆上,也安装了禾赛的激光雷达。那么,安波福在接下来有没有可能投资禾赛呢?这是一个很有悬念的问题。

无论安波福会不会投资禾赛,指望其跟使用Velodyne的IP,可能性已经不大。

除博世外,Velodyne跟另外几家Tier 1的合作计划也不会太顺利。大陆收购了激光雷达公司ASC,采埃孚战略投资了Ibeo且持股40%。

截至目前,已明确跟Velodyne就激光雷达的生产达成合作协议的Tier 1,只有奥托立夫和现代摩比斯两家,但Velondye与现代摩比斯的关系并不牢靠。

2019年10月,Velodyne拿到了现代汽车子公司现代摩比斯的战略投资,双方约定,现代将在2023年之后采购Velodyne的激光雷达,年需求量在40万台左右。这是Velodyne截至目前公布的唯一一份来自车企的量产订单。但现代恐怕并不会把激光雷达的赌注都押在Velodyne身上。

2019年,已跟现代集团有过十多年合作的Carnavicom公司投资了40亿韩元打造SMT生产线,希望能够使激光雷达的年产能超过180万台。Carnavicom并没有说要将激光雷达卖给现代集团,但在韩国市场上卖激光雷达,现代肯定会是其最重要的目标客户。

考虑到Velodyne跟现代签的供货协议是“每年40万台”,而Carnavicom的年产能高达180万台,只要产品经过验证OK、并且价格也合理,近水楼台的Carnavicom便可在现代的供应体系里对Velodyne构成直接威胁。

此外,在跟Velodyne签约前的一个月,现代已斥资20亿美元跟安波福成立了合资公司,而安波福投资的Quanergy、Innoviz和Laddertech三家公司均可供应激光雷达。

这意味着,现代一旦对Velodyne的产品性能或价格不满意,便可能让Innoviz或其他供应商参与进来。因此,虽然已有大额订单在手,但Velodyne并不能高枕无忧。

在跟Tier 1们的合作计划破产的同时,与禾赛等后起之秀们相比,Velodyne赢得资本青睐的优势也不如以前。

待禾赛于今年1月份启动的新一轮融资(博世领投)完成后,激光雷达行业的融资总额排行榜将再次发生变化:第一名,禾赛,2.69亿美元;第二名,Innoviz,2.52亿美元;第三名,Luminar,2.5亿美元;第四名,Velodyne,2.25亿美元。

1月7日,即CES的第一天,Velodyne宣布免去创始人David Hall的CEO一职,由原CTOAnand Gopalan出任公司新一届CEO。DavidHall仍将担任董事长,但不再参与公司的日常管理工作。

种种迹象表明,Velodyne换帅,显然并不是David Hall主动让贤,而是董事会的意志。这不是一起普通的人事变动,而是一场产业竞争态势所引发的“人事地震”。

随着博世、华为及Mobileye等高调入局激光雷达战场、尤其是大疆的激光雷达已进入低成本量产阶段,接下来,Velodyne将迎来更多的挑战。而从长期看,以技术供应商身份出现的Waymo,因为向车企提供的是包括激光雷达在内的整体方案,也会给Velodyne带来不小的压力。

6. 丰田汽车:6月全球销量同比下降29%

7月3日消息,丰田汽车6月份的全球销量同比下降29%。其中,北美地区的销量同比降低26.7%至14.83万辆。整个二季度,丰田品牌的销量同比降低36%至34.76万辆,雷克萨斯的销量同比下降27%至5.05万辆。

7. 欧洲:允许最早于明年新车中引入L3级自动驾驶技术

7月3日消息,欧洲的监管机构发布一项新的法规,允许汽车制造商最早于明年在新车中引入L3级自动驾驶技术。按照目前披露的法规信息,自动车道保持系统(ALKS)的L3级自动驾驶功能将允许汽车在没有人工监督的情况下,在车道内自动驾驶,时速可达60公里/小时(37英里/小时)。

8. 均联智行获国投招商3亿领投

7月2日,国投招商宣布领投均胜电子旗下专注于智能车联系统业务的公司——宁波均联智行科技有限公司(“均联智行”), 投资金额3亿元人民币。此次投资打开了均胜电子与国投招商在车联网领域的合作。

9. 上汽集团:子公司上汽香港拟收购神州租车不超过6.1亿股股份

7月2日晚,上汽集团发布公告称,子公司上汽香港拟以每股3.10港元的价格,收购神州优车及Amber Gem持有的神州租车不超过6.1亿股股份,投资金额不超过19.02亿港元。

10. 特斯拉下调Model S和Model X中国售价,降幅8000元

7月3日,特斯拉官网显示,特斯拉公司将其Model S在中国的起售价从76.49万元下调至75.69万元,将Model X在中国的起售价从78.09万元下调至77.29万元,降幅8000元。

11. 国轩高科设柳州子公司

7月1日晚间,国轩高科公告,公司子公司合肥国轩与广西柳州市东城投资开发集团有限公司合资设立柳州国轩电池有限公司,拓展柳州市场。

1. 丰田汽车再次重组最高决策层

2. 特斯拉市值突破2000亿美元

3. 理想计划今年新增60家门店

4. Momenta计划在2024年规模部署Robotaxi

5. 上汽投资固态电池企业清陶发展

6. 大陆集团:2025年智能网联汽车销售占比将达30%

7. 丰田汽车5月销量57.65万辆,同比下滑31.8%

8. SK创新斥资9.4亿美元在美建第二座电池厂

9. 全新雪铁龙C4纯电车型发布

10. 宁德时代联合河南跃薪开发无人矿卡

11. 华晨成立出行服务公司