揭秘全球手机市场真实现状!疫情影响减缓,5G时代全面来临

根据中国信通院数据,5月国内手机市场总体出货量3375.9万部, 环比-19.10%, 同比-11.84%, 在4月同比正增长后再次出现下跌;前5月国内手机市场总体出货量12,444.0万部, 同比-18.00%;随着疫情减弱,对比一季度疫情影响承压, 二季度将显着好转。

本期的智能内参,我们推荐中信证券公司的研究报告《 智能手机2020年5月跟踪月报 》,揭秘5月全球手机市场状况。如果想收藏本文的报告,可以在智东西(公众号:zhidxcom)回复关键词“nc468”获取。

本期内参来源:中信证券

原标题:

《智能手机2020年5月跟踪月报》

作者:张若海 徐涛 胡叶倩雯 苗丰

国内五月手机市场, 5G渗透率持续提升

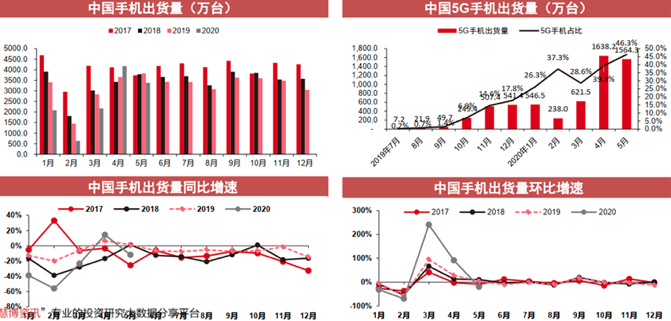

据中国信通院数据, 2020年5月国内手机市场总体出货量3375.9万部,环比-19.10%,同比-11.84%,在4月同比正增长后再次出现下跌;前5月国内手机市场总体出货量12,444.0万部,同比-18.00%;5G手机渗透率保持向好, 5月出货量1564.3万部,占比达46.3%;前5月5G手机总出货量4608.5万部,占比37.0%。

4月存在一定渠道补库存需求, 5月小幅回落, 6月受益于618促销有望重新转正,维持国内二季度销量向好预测, Q2同比跌幅有望收窄至个位数;国内疫情目前看已基本可控,国内电子企业整体已基本恢复至正常状态;海外大部分国家和地区进入逐步复工复产阶段,二季度有望销量触底。

▲国内手机销量情况

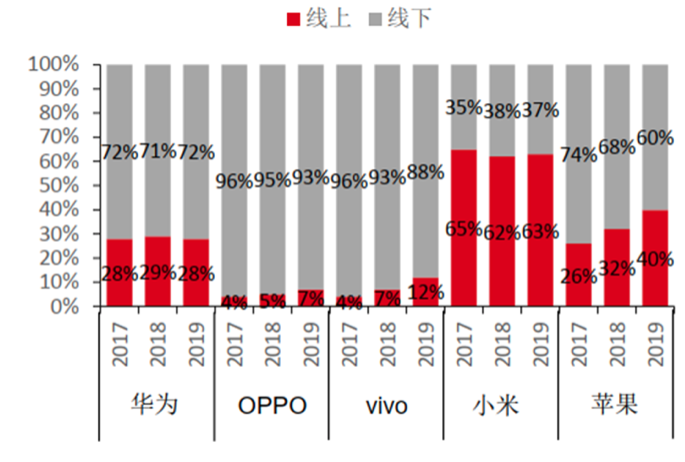

以历史数据来看,国内智能手机线上销量占总销量的比例约3成,其中小米线上占比较高, OV较低,华为、苹果适中 ;

分品牌来看, 2019年华为(含荣耀)线上销量占比约3成,小米线上销量占比约6成, OPPO、vivo线上销量占比约1成,苹果线上销量占比约4成;

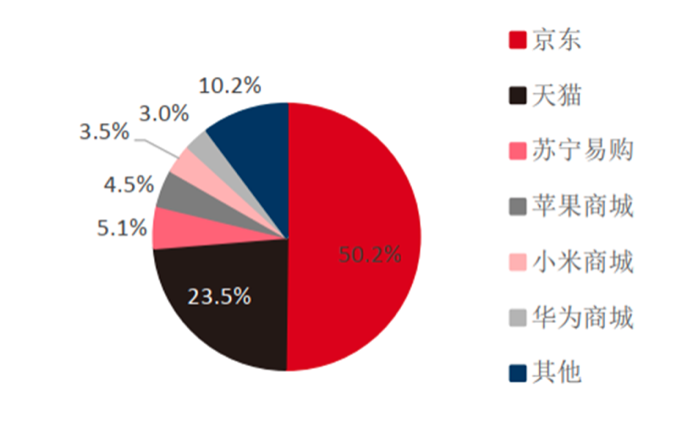

分渠道来看, 2018年4月京东、天猫、苏宁易购分别占比50%、 24%、 5%,其中各品牌天猫旗舰店的销量占天猫销量的一半以上;此外,苹果、小米、华为官方商城合计占比超10%;

▲ 中国智能手机线上线下销量占比

▲ 2018年4月中国智能手机线上渠道占比

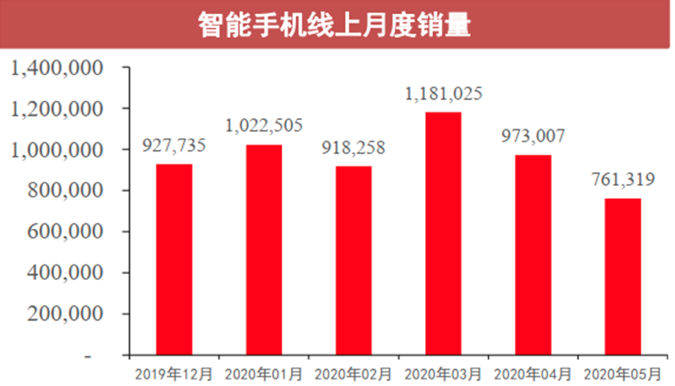

销量:5月智能手机部分线上渠道(华为、 荣耀、 小米、 oppo、 vivo、 三星的天猫官方旗舰店, 后同) 销量76.13万部, 环比下降21.76%;

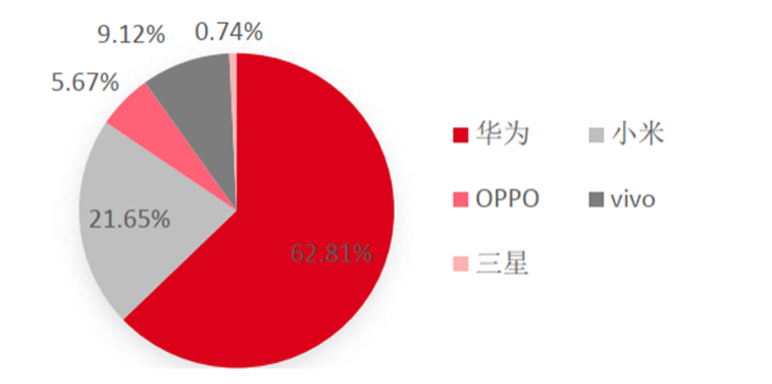

分品牌数据:华为天猫官方旗舰店(含荣耀) 销量为47.82万部, 环比下降21.06%, 线上份额为62.81%, 较上月上升0.56%;

小米天猫官方旗舰店销量为16.49万部, 环比下降24.96%, 线上份额为21.65%, 较上月下降0.93%;

OPPO天猫官方旗舰店销量为4.32万部, 环比上升0.20%,线上份额为5.67%, 较上月上升1.24%;

vivo天猫官方旗舰店销量为6.94万部, 环比下降29.07%, 线上份额为9.12%, 较上月下降0.94%;

三星天猫官方旗舰店销量为0.57万部, 环比下降14.16%, 线上份额为0.74%, 较上月上升0.07%;

▲智能手机线上月度销量

▲ 各手机品牌5月线上销量份额

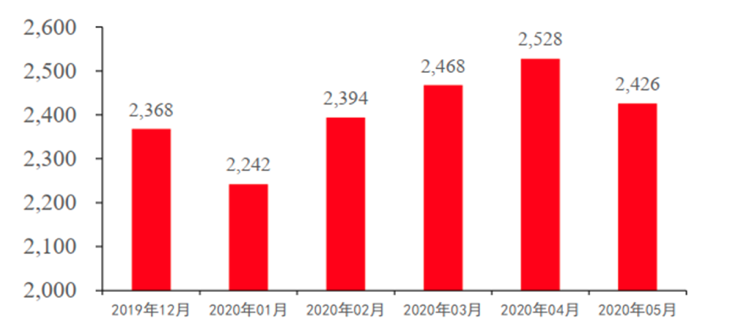

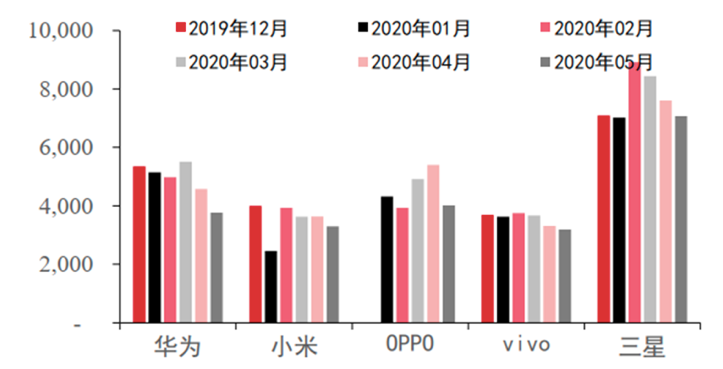

均价:5月智能手机 部 分 线上 渠 道 均价为2,426元, 环比下降4.03%;各大手机厂商于一季度密集发布旗舰新机, 价格较往年有所上行, 经历老机型去库存、 新机型销量提升, 3月、 4月线上手机均价均有小幅上行;二季度新机发布则集中于中低端, 5月线上手机均价小幅回落;

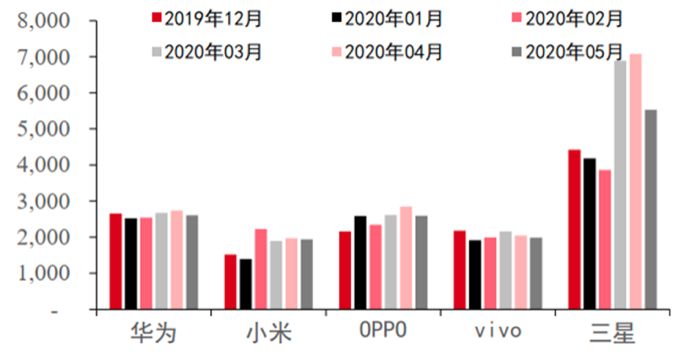

分品牌:按品牌排序为三星、 华为、 OPPO、 vivo、 小米, 均价分别为5,532、 2,606、 2,595、 1,986、 1,937元。

▲智能手机线上月度均价

▲各手机品牌线上月度均价

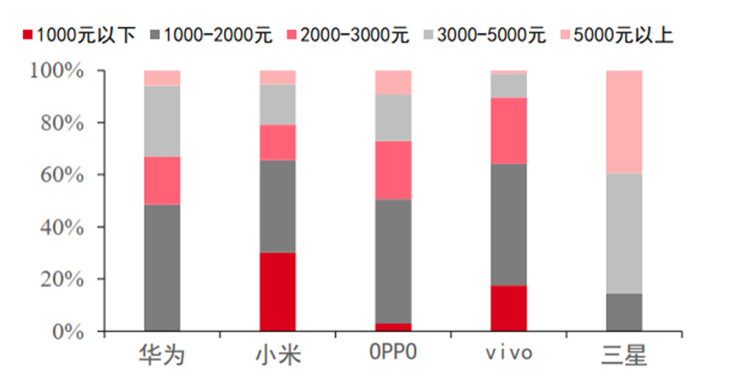

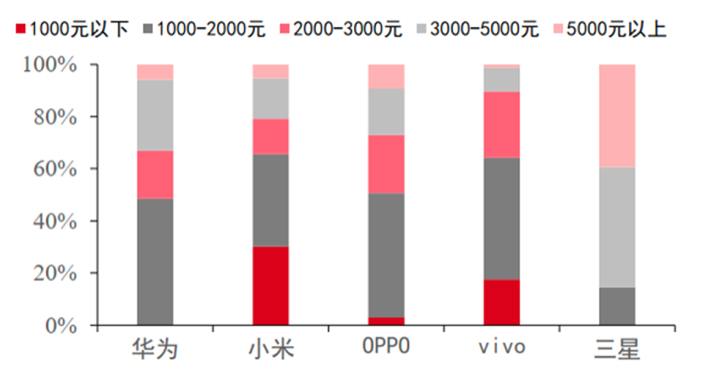

▲各手机品牌5月线上价位段分布

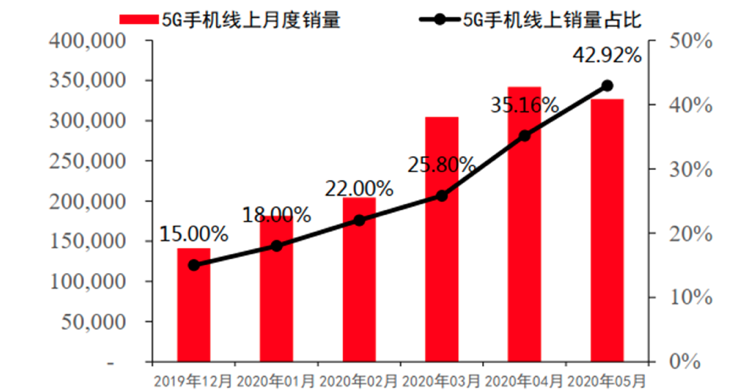

5G手机方面,5月部分线上渠道销量略有回落,但渗透率持续提升 。

销量:5月5G手机部分线上渠道销量为32.68万部, 环比下降4.47%;占手机线上总销量的42.92%, 渗透率持续提升;

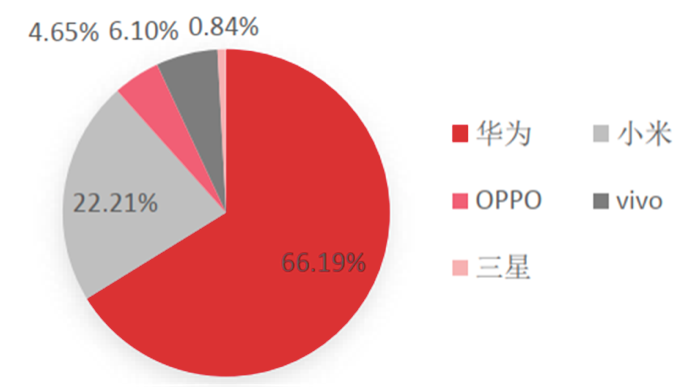

分品牌:华为天猫官方旗舰店( 含荣耀) 5G手机线上销量为21.63万部, 环比上升0.42%, 线上份额为66.19%;

小米天猫官方旗舰店5G手机线上销量为7.26万部, 环比下降9.70%, 线上份额为22.21%;

OPPO天猫官方旗舰店5G手机线上销量为1.52万部, 环比上升23.51%, 线上份额为4.65%;

vivo天猫官方旗舰店5G手机线上销量为1.99万部, 环比下降32.01%, 线上份额为6.10%;

三星天猫官方旗舰店5G手机线上销量为0.28万部, 环比下降41.01%, 线上份额为0.84%。

▲5G手机线上月度销量

▲ 5G手机分品牌线上月度销量

▲5G手机分品牌5月线上销量份额

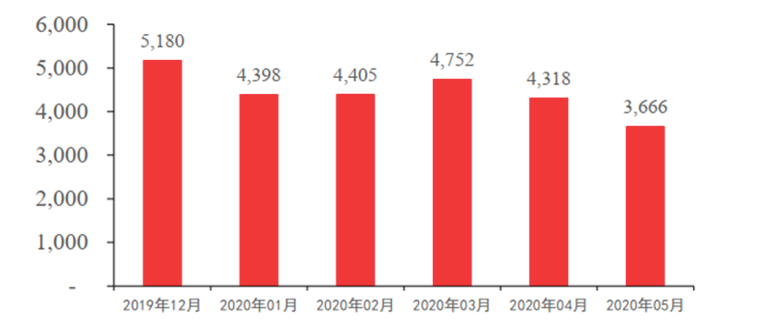

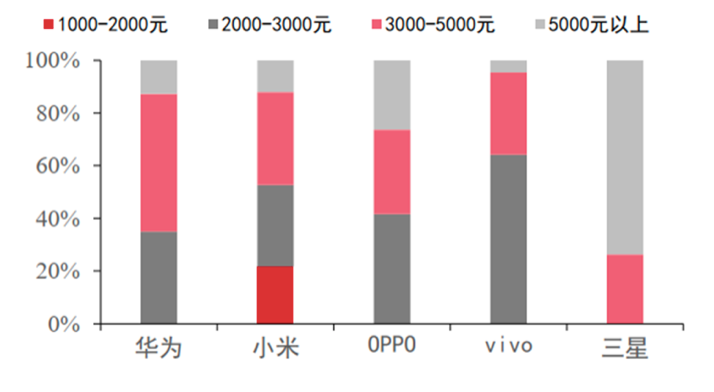

均价:5月5G手机 部 分 线上 渠 道 均价为3,666元, 环比下降15.10%, 反映5G价位段持续下探;

分品牌:按品牌排序为三星、 OPPO、 华为、 小米、 vivo, 均价分别为7,067、 4,012、 3,767、 3,295、 3,194元;

各大品牌5G部分线上渠道均价均出现环比下滑, 主要是因为5G机型价位段持续下探, 截至5月, 小米最低价5G机型均价下探至1000~2000元价位段, 华为、 oppo、vivo最低价5G机型均价下探至2000~3000元价位段, 三星则下探至3000~5000元价位段。

▲5G 手机线上月度均价

▲5G手机分品牌线上月度均价

▲ 5G手机分品牌5月线上价位段分布

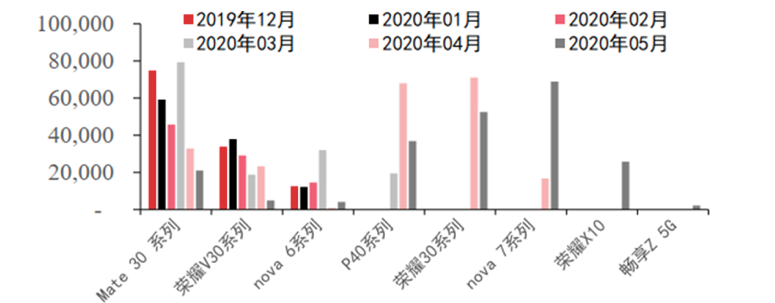

5月5G手机部分线上渠道销量TOP5机型系列排序为 华为nova 7系列、 华为荣耀30系列、 小米10系列、 华为P40系列、 荣耀X10系列, 销量分别为6.88、 5.25、 4.13、 3.69、 2.58万部;

华为旗舰Mate、 P系列, 中档nova系列, 中低档畅享系列, 以及子品牌荣耀的V系列、 X系列、 数字系列均已推出5G机型, 产品布局较为完整, 销量领先;

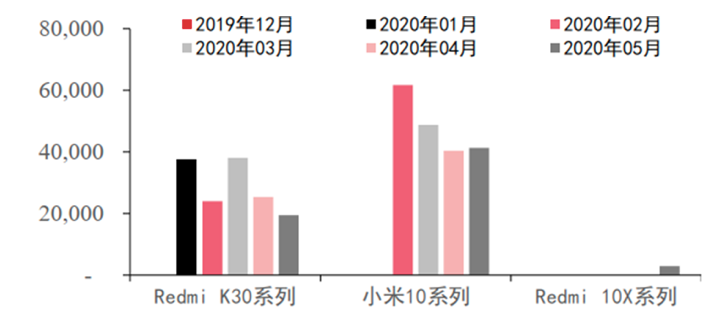

小米则以主品牌数字系列、 子品牌RedmiK系列两大旗舰系列作为5G机型, 此外5月新推出Redmi 10X系列主打低价, 单机型销量较为领先;

OPPO的5G机型包括Find系列、 Reno系列、 Ace系列, vivo的5G机型包括NEX和iQOO两大旗舰系列以及中端X系列、 低端S、 Z系列。

▲华为 5G各机型线上销量

▲小米 5G各机型线上销量

全球手机市场

根据IDC数据, 2020Q1中国手机出货量6660万部, 同比-20.4%;根据中国信通院数据, 4月国内手机出货量4172.8万部, 环比+92%同比+14%, 5月国内手机出货量3375.9万部, 环比-19%, 同比-12%, 前5月国内手机市场总体出货量12,444.0万部, 同比-18%;

国内疫情目前看已基本可控, 国内电子企业整体已基本恢复至正常状态, 下游需求亦快速复苏;Q2预测销量同比个位数下滑, 全年维度下滑5~10%。

未来国内手机市场,危机与机遇并存。一方面,虽然还在受疫情影响,但5月国内手机市场表现优于预期。在海外疫情的影响下,国际经贸活动受到的冲击也将继续,因此整体经济环境,乃至消费者预算依旧处于非常具有挑战性的环境下,国内市场回归正增长尚需时日。积极方面,从全球范围来看,国内本就是全球5G市场的主力战场,而目前海外北美、西欧等5G重点发展地区,依旧遭受较为严重的疫情影响。因此,5G产品资源的投入力度,有望更聚焦于更加稳定的国内市场。同时,“新基建”概念的再次强调,也无疑将助力国内5G网络覆盖的加速推进,对国内5G手机市场的加速发展带来促进作用。