芯思考 | 涨声不断、产能难求,国内MOSFET厂商能否经得起行业大考?

从去年开始,“缺货”和“涨价”成了半导体产业链上的关键词。随着一波接一波缺货而来的,是一浪高过一浪的报价。

在新一轮涨价潮中,MOSFET已经显现出供不应求的苗头。那么,在此次行业大考中,国内MOSFET厂商到底该何去何从呢?本期IC PARK【芯思考】邀您一起从上下游产业现状进行探析。

▶涨声不断 MOSFET出货告急

受限于原材料紧缺和8英寸晶圆厂产能紧张,MOSFET(金属-氧化物半导体场效应晶体管)价格从去年开始上涨。今年以来,东南亚地区疫情仍不见好转,英飞凌(Infineon),意法半导体(ST)、安森美(ON)等国际IDM厂商纷纷发布涨价通知,掀起新一轮涨价潮。

近日,据业内消息人士透露,华润微、扬杰科技和新洁能等国内厂商预计将在今年第四季度再次提高MOSFET报价。

相较去年,MOSFET 价格自4 月起开始大幅上涨。目前MOSFET原厂已有多款型号产品价格上涨2-3倍,个别产品涨幅甚至超过7倍。

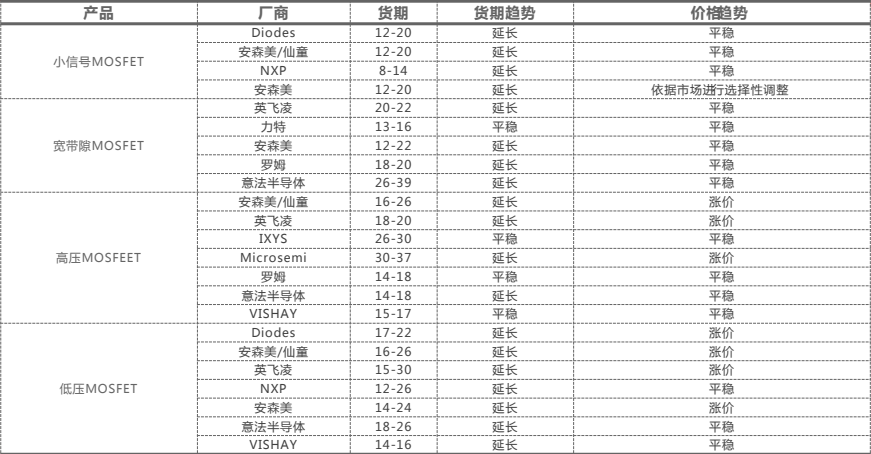

▲本轮MOSFET市场行情(2020Q4)

图源:方正证券

捷捷微电子、华润微、闻泰科技等厂商多次上调价格,产品交期也从2个月延长至5个月。根据贸泽电子网站数据,闻泰旗下安世半导体部分MOSFET产品交期长达69周。

▲图源:贸泽电子

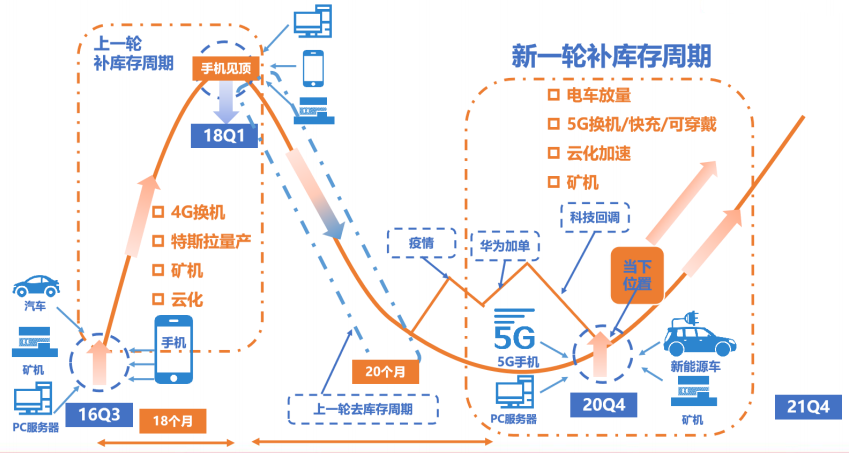

市场观点普遍认为,此轮半导体全产业链缺货根源是“结构性缺货”。受新冠疫情和自然灾害等突发事件爆发,以及5G通讯、新能源汽车等行业快速发展的叠加影响,各厂产能利用率低水平与高需求的显著差距使MOSFET陷入出货告急状态。考虑到价格上涨和交期延长,一些采购商正在积极堆高库存,进一步加剧了市场供需失衡。

▲本轮库存周期传导

图源:方正证券

实际上, 这并不是MOSFET功率器件第一次的大规模缺货涨价。2016年下半年在存储涨价拉动下, MLCC、MOSFET等元器件价格居高不下。根据富昌电子2017年第四季度发布的市场行情报告,低压和高压MOSFET交期在经过一年多的时间仍普遍处于延长状态,其中低压MOSFET产品交期长达16-38周。

当时正值全球加速布局物联网市场,半导体公司掘金IoT、汽车电子、AI等新兴市场,下游应用需求不断扩张,但上游晶圆产能却受到限制。时隔四年,历史又重现。

▶小型fabless无米下锅 存亡难料

随着MOSFET供给缺口持续拉大,相比IDM集研发与生产一体的厂商,采用fabless模式的MOSFET供应商不仅为拿到稳定晶圆产能配额而焦头烂额,还要面临晶圆、封测成本上调的压力。小型fabless甚至正面临生死存亡的考验。

NH Investment & Securities(NH投资与证券,韩国最大的证券公司之一)预计,受供需失衡影响,今年第三季度晶圆代工价格将继续上涨15%-30%。目前包括台积电、联电、中芯国际、世界先进在内等厂商均已上调代工服务价格。芯片的平均交付周期也从17周增加到19周,较往常多出5周。

与此同时,引线框架及模塑料等材料成本持续上涨,该机构预计封测厂商将在下半年继续提高报价。

日月光投控在2021年第一季度调涨封测价格5%-10%,部分高端封测服务涨幅高达三成。据业内人士称,日月光第三季度除取消3%-5%的价格优惠外,也将再度提高打线封装价格,涨幅约5%-10%。

国金证券研报指出,不同于逻辑器件制造成本中封测占比仅为15%-25%,对于功率器件,封测占比达到35%-50%。因此封测厂涨价对MOSFET产品的价格影响更大。

尽管中芯国际、联电等代工厂早前宣布将扩产8英寸产能,但考虑到建厂和设备交期延长等事项,产能调整通常需要1-2年时间。因此短期内,此轮价格上涨可为IDM企业经营带来利好,但对于没有产能的小型MOSFET厂商来说,则是“无米下锅”,存亡难料。

数据显示,我国华南地区和江浙沪地区有众多中小型MOSFET企业,多采用fabless模式。这意味着,行业新一轮洗牌或将就此加速,MOSFET市场集中度有望再度拔高。

▶代工厂加速导入 国产IDM看准替代机会

不过鉴于8 英寸代工产能供不应求,国内外供应商也正将部分生产从8英寸转至12英寸。

其中,国际厂商英飞凌、安森美已经采用12英寸MOSFET功率器件,日本东芝今年也宣布引进一条12英寸晶圆产线,提高低压MOSFET产能。

在国内IDM厂商中,闻泰科技安世半导体位于上海临港的12英寸功率半导体生产线预计2022年7月投产,年产能约为40万片;士兰微旗下士兰集科第一条12英寸生产线第一期项目于2020年12月正式投产,预计今年第四季度将实现月产12英寸3万片晶圆的目标。据悉,该公司规划建设两条12英寸特色工艺功率半导体芯片生产线。此外,华润微电子在“国家大基金”支持下,近期也宣布将在重庆投建12 英寸功率半导体晶圆生产线项目,预计在2022年可以实现产能贡献。另外,IC设计厂商新洁能则通过与华虹宏力紧密合作已首发12英寸平台的MOSFET产品。

功率器件从8英寸向12英寸迁徙,将能够带来产能效率和经济效益。但就目前来说,新厂仍面临良率爬坡、规模量产等问题,具体的成本优势尚不能体现。不过随着国内推进以SiC为代表的第三代半导体产业建设,国产功率器件有望获得进一步的产品优势。

2019年,中国发展成为全球第一大功率半导体市场,占全球比重达35.9%。根据Omdia数据,全球功率器件市场规模约为463亿美元,其中分立MOSFET占比约为18%,市场空间约为83.34亿美元,MOSFET模组约占1%。

随着国内加速产线建设,国际厂商逐步退出中低端市场,国产MOSFET等功率器件预计将提升市场渗透率。与此同时,基于供应链安全及国产替代进程加速,中高端功率器件市场空间较大。现阶段,国内高端功率器件大部分市场仍由欧系厂商主导,国内厂商研发及量产进度不断加快。

据了解,华润微中低压 SGT MOSFET产品在高端电源、通信设备等领域已经有所突破,高压 MOSFET也与逆变器、基站电源等知名客户达成合作,第五代超结产品已经稳定出货;闻泰科技也针对5G电信基础设施推出高耐用的功率MOSFET产品超微型MOSFET和LFPAK66封装的P沟道NOSFET。

另外,以深圳尚阳通为代表的国内企业也开始在功率器件赛道崭露头角,该公司先后在2020年和2021年推出第一款基于12英寸晶圆超级结MOSFET和SGT MOSFET,市场份额快速提升,并已在电源领域成为首选的一线品牌。

未来5年,中国MOSFET行业市场规模(以销量计)预计将以24.9%的年复合增长率增长至2858.6亿只。在产线与产品的双重建设下,国内MOSFET厂商是否能在新一轮的涨价周期中承接市场份额或加速国产替代,都充满可能性。

注:本文图片来自网络,如有侵权请联系删除

我就知道你“在看”