风华高科VS三环集团 谁是“MLCC之王”?

MLCC行业主要公司:目前国内MLCC行业公司主要有风华高科(000636)、三环集团(300408)、宇阳科技、微容电子等。

本文核心数据:企业MLCC业务产能/产量/销量、企业MLCC业务营收/毛利率

1、风华高科VS三环集团:MLCC业务布局历程

MLCC(Multi-layer Ceramic Capacitors)即多层陶瓷电容器,具有高频特性好、耐压范围、容量范围宽、工作温度范围宽、稳定性强、体积小、价格便宜等特点,广泛应用于移动电子、无线通信等领域。目前,中国MLCC行业龙头分别是风华高科(000636)、三环集团(300408),两家企业在MLCC业务上的布局历程如下:

2、MLCC业务布局及运营现状:风华高科略胜一筹

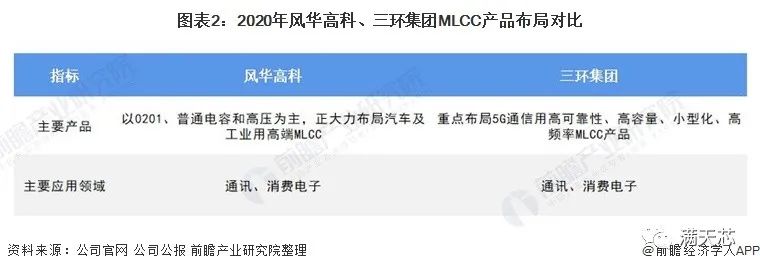

——产品布局:各有千秋

从MLCC产品布局来看,风华高科与三环集团侧重点不同,各有千秋。风华高科主要产品以0201、普通电容和高压为主,正大力布局汽车及工业用高端MLCC;三环集团则重点布局5G通信用高可靠性、高容量、小型化、高频率MLCC产品。

——产能/产量/销量:风华高科略胜一筹

从MLCC产销量来看,2020年,风华高科的MLCC产销量均大于三环集团。2020年,风华高科的MLCC产量为1500亿只,MLCC销量为1463亿只;而三环集团整体产品产量为1062亿只,销量为1024亿只。因此,风华高科在MLCC产销量上要略胜一筹。

注:三环集团显示数据为整体产品产销量。

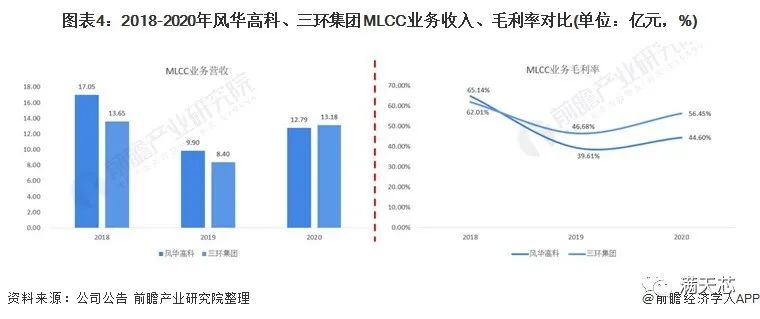

3、MLCC业务业绩对比:风华高科营收规模大、三环集团盈利能力高

从MLCC业务的经营情况来看,2018-2020年,风华高科的MLCC业务收入总体上要领先于三环集团,2020年,风华高科MLCC业务实现收入12.79亿元;三环集团的电子元件及材料产品实现收入13.18亿元,MLCC业务营收明显要小于13.18亿元。

从MLCC业务的毛利率来看,2018-2020年,三环集团的MLCC业务毛利率总体上要高于风华高科;从毛利率变化趋势来看,两家公司的MLCC业务毛利率总体上均呈现先降后升的趋势。2020年,两家龙头企业的MLCC业务毛利率差距较2019年有所增加。

注:三环集团数据为电子元件及材料产品营收与毛利率。

4、前瞻观点:风华高科为中国“MLCC之王”

在MLCC行业中,MLCC产能/产量/销量决定了公司MLCC业务的实力,MLCC业绩能反应公司的经营概况。基于前文分析结果,前瞻认为,风华高科因在MLCC产能/产量/销量、MLCC业务营收方面占有优势,目前是我国MLCC企业中的“龙头”。

以上数据参考前瞻产业研究院《中国MLCC行业发展前景预测与投资战略规划分析报告》。

三环集团VS风华高科深度梳理报告

扫描下方二维码

或点击最下方的阅读原文进入下载